Новый бланк декларации по УСН, утверждённый приказом ФНС № ЕД-7-3/958 от 25.12.2020, нужно будет сдавать с отчётности за 2021 год. Какие же изменения внесены в новую форму?

Учет уплаченной по патенту суммы при потере права на ПСН

Разделы 1.1 и 1.2 пополнились новой строкой 101 «Сумма налога, уплаченная в связи с применением ПСН, подлежащая зачёту». Её заполняют в случаях, когда предприниматели теряют право на ПСН.

Важно! Налогоплательщики, теряющие право на ПСН, считаются перешедшими на УСН или ЕСХН (согласно п.6 ст.346,45 Налогового кодекса РФ) в зависимости от того, с каким режимом совмещался ПСН. При этом сумма налога, подлежащая уплате при УСН, должна уменьшится на сумму налога, уплаченного по патенту. В действующей форме декларации отсутствует строка для данной суммы. Из-за этого часто возникали вопросы по заполнению декларации в таких случаях.

Код признака применения налоговой ставки

С начала 2021 года вступили в действия новые критерии для правомочности применения УСН для налогоплательщиков согласно пунктам 4 и 4.1 ст.346.13 Налогового кодекса РФ. Разберёмся с данными критериями.

- Произошло увеличение лимита доходности и числа сотрудников. Максимальная численность достигла 130 человек, а сумма доходов 200 миллионов рублей. Все эти показатели берутся по одному отчётному периоду.

- Произошла градация налоговых ставок в зависимости от доходов. В старом варианте это были фиксированные 6% на доходах и 15% на системе «доходы минус расходы».

- По новым условиям данные ставки сохраняются до достижения выручки 150 миллионов рублей и численности персонала 100 сотрудников. Начиная с квартала, в котором показатели превысили эти лимиты (показатель дохода считается нарастающим итогом с начала года), необходимо применять повышенные ставки налогов.

- При налогообложении «доходы» — 8% (изменение указано в п.1.1 статьи 346.20 Налогового кодекса РФ).

- При системе «доходы минус расходы» — 20% (п.2.1 статьи 346.20).

Для разделения данных ставок в налоговую декларацию был добавлен показатель «Код признака применения налоговой ставки». Для учёта «доходы» он указывается в разделе 2.1.1 строка 101, а для «доходы минус расходы» новый код указывается в разделе 2.2 в строке 201.

Строка для кода налоговой льготы

Вышеуказанные разделы дополнены ещё одной новой строкой «Код налоговой льготы». В разделе 2.1.1. это строка 124, в разделе 2.2 строка 264. Эта строка нужна для указания основания применения той или иной налоговой ставки, установленной для конкретного региона Российской Федерации.

Первая часть строки (7знаков) содержит код ставки налога, которую налогоплательщик может взять из Приложения 5 Приказа ФНС №ЕД-7-3/958 от 25.12.2020.

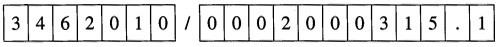

Вторая часть (12 знаков) содержит реквизиты статьи регионального закона: номер (4 знака), пункт (4 знака) и подпункт (4 знака). Все реквизиты вносятся слева направо. Если значение показателя меньше 4 знаков, то слева проставляются нули в свободные ячейки.

Пример. Ставка по доходам от 1 до 6 процентов узаконена в подпункте 15.1 пункт 3 статья 2 регионального закона. В строке 124 раздела 2.1.1 укажем следующие данные:

Данный приказ начнёт действовать с отчётности за 2021 год, то есть у предпринимателей, руководителей и бухгалтеров есть ещё время, чтобы разобраться в правилах заполнения новой формы.

Добавить комментарий