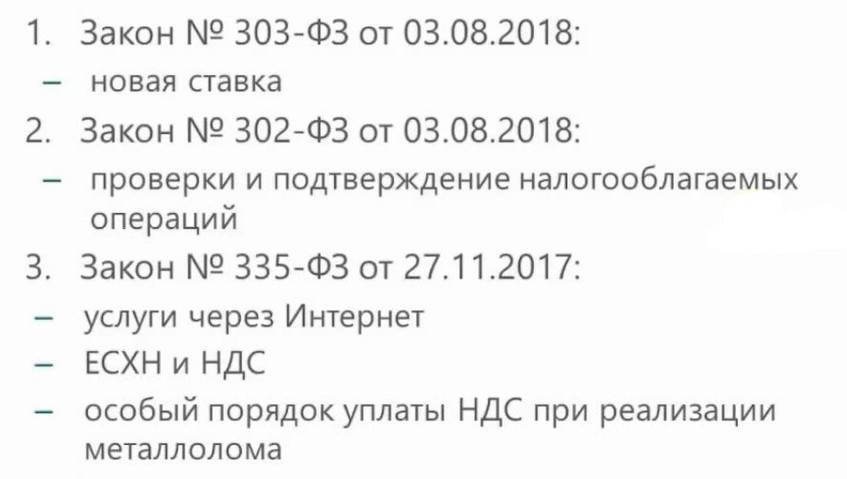

В 2017-2018 годах были приняты важные законы, которые существенно повлияли на плательщиков НДС. Некоторые незначительные изменения уже вступили в силу, но другие, более глобальные, заработают с 1 января 2019 года. Рассмотрим, что изменили эти законы, и как налогоплательщикам подготовиться к новшествам.

Повышение ставки налога

Закон № 303-ФЗ изменил ставки НДС. С 1 января 2019 года они будут таковы:

- основная ставка — 20% (старая ставка —18%);

- ставка для льготных групп товаров — 10% (без изменений);

- расчетная ставка 20/120 (старая ставка — 18/118) или 16,67%;

- расчетная ставка для льготных групп товаров — 10/100 или 9,09% (без изменений).

Расчетная ставка применяется в таких случаях:

- при уплате НДС с аванса;

- при реализации предприятия как имущественного комплекса;

- при приобретении у иностранных организаций электронных услуг.

Изменение ставки НДС влияет на уже заключенные договоры, которые будут действовать в следующем году. Как именно — это зависит от конкретной формулировки в договоре. Обычно указывают один из пяти вариантов:

- Стоимость договора XX рублей, включая НДС.

- Стоимость договора XX рублей, включая все принимаемые налоги.

- Стоимость договора XX рублей, включая НДС NN рублей.

- Стоимость договора XX рублей, кроме того НДС по ставке 18%.

- Стоимость договора XX рублей, кроме того НДС по действующей ставке.

Иначе говоря, в договоре чаще всего фиксируется сумма или ставка налога, как в пунктах 1-4. И только лишь в пункте 5 ни ставка налога, ни его сумма не зафиксирована.

Последний вариант в данной ситуации является предпочтительным для поставщика, поскольку позволяет ему не потерять 2% от суммы договора без согласования новых условий и подписания дополнительного соглашения. Если реализация по этому договору состоится в декабре, то НДС будет рассчитываться по ставке 18%. Если же сделка пройдет в январе, налог будет исчислен по ставке 20%. В любом случае требование закона будет соблюдено, а поставщик останется при своем.

В чем сложности

Работать с новой ставкой НДС нужно будет сразу же, то есть каких-либо переходных периодов не предусмотрено. Поэтому многим организации и ИП столкнутся с некоторыми трудностями. В частности, они возникнут при таких обстоятельствах:

- Когда сложно определить момент операции, то есть она имеет длящийся характер. Примером может служить выполнение работ по строительству.

- Когда операция проводится в нескольких периодах по одному договору.

- Когда оказание услуг или поставка товара приходится на один период, а выставление счета-фактуры — на другой.

Дабы снять некоторые вопросы, ФНС выпустила письмо от 23 октября 2018 года № СД-4-3/20667@, в котором пояснила, какую ставку НДС указывать:

- при возврате в 2019 году товара, который был реализован в 2018;

- при исправлении счета-фактуры по товарам, отгруженным до 1 января;

- при изменении стоимости таких товаров, например, при предоставлении ретроскидки.

Правило такое: ставка НДС указывается на дату реализации. То есть если при покупке товара действовала ставка 18%, она и будет указываться при возврате в 2019 году. То же самое справедливо и при исправлении счета-фактуры и изменении стоимости товара после его реализации.

Кто будет оплачивать 2%

Итак, из 5 приведенных выше вариантов написания положений о цене и НДС в договорах только в одном поставщик защищен от повышения ставки. Формулировка составлена таким образом, что накладывает на покупателя обязанность уплатить НДС по ставке 20% в полном объеме. В остальных приведенных выше примерах сторонам придется обговаривать, за чей счет будет оплачиваться повышение ставки налога:

- либо покупатель доплачивает 2% к цене;

- либо продавец платит эту разницу из собственных средств.

Хотя НДС по факту удерживается с покупателей, не каждый из них согласится платить на 2% больше. Если покупатель откажется увеличивать цену договора из-за роста ставки НДС в 2019 году, поставщику придется:

- либо отказываться от сделки;

- либо компенсировать эту разницу и собственных средств.

Причем списать эти затраты в расходы не получится — об этом говорится в письме ФНС от 31 октября 2018 года. Налоговики напоминают, что НДС, являясь косвенным налогом, должен быть полностью предъявлен покупателю.

Что делать поставщику, если покупатель не соглашается производить доплату? Эксперты рекомендуют — нужно произвести отгрузку и указать в документах НДС 20%. В итоге у поставщика образуется дебиторская задолженность, которую можно будет списать в установленном порядке. Сделать это можно будет спустя 3 года (истечение срок исковой давности) после проведения всех необходимых процедур — инвентаризации, издания локального акта на списание дебиторской задолженности и так далее.

Еще один вариант поставщику не потерять 2% от стоимости — уменьшить количество поставляемого товара. В таком случае при реализации составляется счет-фактура, в котором указывается ставка НДС 20%. При этом счет-фактуру на аванс менять не нужно.

Еще одна рекомендации экспертов заключалась в том, чтобы разделить товары на составные части. Смысл в следующем: если не удается осуществить реализацию до конца года, можно оформить отгрузку отдельных составных частей продукции. Например, если это мебель, то сначала отгружается корпуса (это нужно сделать до конца года), затем — фурнитура, крепления и прочие составляющие. При этом будет считаться, что реализация состоялась в 2018 году.

Однако против последнего варианта выступило Министерство финансов — в своем письме от 29 октября специалисты ведомства заявили, что в таком случае реализация будет считаться произведенной на дату отгрузки последний партии составляющих частей товара.

Как действовать, если покупатель согласился доплатить разницу? Это будет зависеть от того, когда поступит доплата:

- Если они придет в 2018 году за товары, которые будут реализованы в 2019 году (то есть доплачивается аванс), то это расценивается как увеличение стоимости продукции. Соответственно, с поступившей суммы нужно будет начислить НДС по расчетной ставке 18/118.

- Если эта сумма поступит в 2019 году, то она считается уже непосредственно доплатой налога. В таком случае следует оформить корректировочный счет-фактуру.

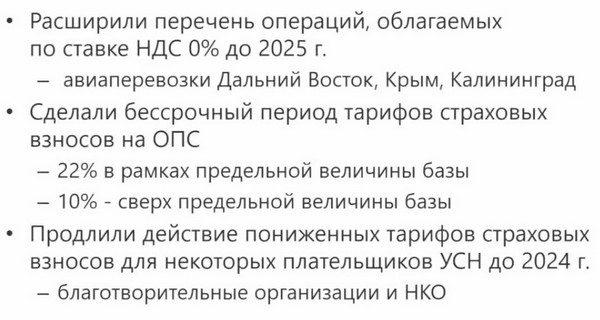

Что еще изменили законом № 303-ФЗ

Нюансы работы в переходный период

Возврат товара после 1 января

Предположим, поставщик отгрузил покупателю товар в текущем году, но в январе 2019 года покупатель решил часть товар вернуть. Посмотрим, какие последствия это повлечет с точки зрения изменения ставки НДС.

В первую очередь, нужно понимать, что возврат должен производиться на каком-то основании. Например, товар не соответствует условиям договора или поставлен с браком. В таком случае это будет расцениваться именно как возврат ранее полученного товара. Если же подобных основания не было, покупатель принял товары и поставил их на учет, и только после этого решил вернуть — это будет считаться обратной реализацией.

Итак, если после января 2019 года оформляется возврат, то это операция сопровождается составлением:

- корректировочного счета-фактуры, если покупатель — плательщик НДС;

- корректировочного документа, если покупатель не уплачивает НДС, то есть является организацией или ИП на спецрежиме либо физическим лицом.

Корректировочный документ должен отражаться в книге покупок с кодом 16. Допустимо составить один корректировочный документ на все подобные возвраты.

Покупатель — плательщик НДС, который возвращает товар, должен будет восстановить налог, если он был принят к вычету.

Агентский НДС

Изменение ставки налога коснется и налоговых агентов. Обязанность удержать и перечислить НДС за своих контрагентов у компаний и предпринимателей возникает, в частности, в таких случаях:

- при приобретении товаров, работ или услуг у иностранных контрагентов;

- при аренде или реализации государственного имущества.

Агенты уплачивают НДС непосредственно при перечислении денежных средств за ТРУ, которые будут получены или уже поступили. Если это происходит в 2018 году, то НДС уплачивается по старой ставке, если в 2019 — по новой.

Такой же правило применяется и к полученным авансам, с которых следует уплатить НДС в качестве налогового агента.

На сумму НДС, уплаченную налоговым агентом, ему предоставляется налоговый вычет.

Госконтракты

Отдельно упомянем о государственных контрактах, которые заключены по закону 44-ФЗ. Дело в том, что стоимость таких соглашений остается неизменной на протяжении всего периода их исполнения. Поэтому, вероятнее всего, разницу в ставке НДС поставщикам придется компенсировать за счет собственных средств.

Новые задачи для бухгалтеров

Изменение ставки повлечет необходимость решения новых учетных задач. Экономическим субъектам придется:

- Ввести в свой учетные системы новую ставку НДС. Большинство использует специальные бухгалтерские программы — их нужно не забыть обновить до конца года, чтобы с 1 января ставка изменилась на 20%.

- Обеспечить учет выручки с разными ставкам НДС. Это также, скорее всего, потребует внесения изменений в бухгалтерские программы.

- Провести инвентаризацию полученных авансов, поставка по которым будет осуществляться уже в 2019 году. Следует определиться, как именно будет учитываться изменение ставки НДС (доплата покупателем, корректировка и так далее).

Кроме этого, нужно продумать, как будет осуществляться контроль правильности проведения и оформления операций по разным ставкам:

- какие будут применяться контрольные соотношения;

- как будет осуществляться раздельный учет.

Это в большей степени актуально на период I квартала 2019 года, поскольку преимущественно именно в эти 3 месяца и будет возникать большинство вопросов, связанных с изменением ставки НДС.

Можно ли сэкономить?

В связи с повышением ставки актуальным становится вопрос экономии. Тем более многие поставщики оказываются в ситуации, когда теряют 2% по уже заключенным договорам. Эксперты советуют следующее:

- Обеспечить раздельный учет. В итоге будет видно, какие договоры требуют корректировки. Возможно, удастся договориться с покупателями об изменении стоимости или уменьшить объема поставки.

- Структурировать свой бизнес. Вероятно, какие-то направления деятельности стоит выделить в отдельное юридическое лицо, которое применяет налоговый спецрежим. Это позволит не уплачивать НДС. Но здесь есть подводный камень: нужно серьезно продумать деловую цель, иначе налоговый орган может заподозрить дробление бизнеса. То есть у разных юридических лиц или структурных подразделений должна быть своя реальная деятельность, а не просто формальный документооборот.

- Применять льготы всегда, когда это возможно. Есть список товаров, которые облагаются НДС по льготной ставке. Есть возможность применять освобождение от уплаты НДС по статье 145 НК РФ. Есть деятельность, облагаемая НДС по нулевой ставке.

- Вовремя возвращать НДС из бюджета. По общему правилу налог может быть принят к вычету в течение 3 лет. С лета 2018 года этот срок действует и в части возврата переплаты НДС из бюджета. По прошествии 3 лет право на возврат переплаченных сумм теряется. Поэтому нужно периодически проверять счет 19, чтобы своевременно ставить к вычету или возвращать скопившийся налог.

Прочие законодательные изменения по НДС

Сокращение срока камеральной проверки

Теперь камеральная проверка деклараций по НДС длится 2 месяца, а не 3, как было раньше. Налоговая служба давно говорила о том, что добросовестные налогоплательщики проверяются гораздо быстрее трехмесячного срока. Речь о тех, кто отнесен системой АСК НДС в группы с минимальным и низким риском налоговых нарушений. Теперь это нашло отражение в Налоговом кодексе в виде официального сокращения срока проверки.

Если есть основания, срок может быть увеличен до 3 месяцев. Проверку могут продлить, например, если выявились разрыва цепочки НДС, если не будет соответствия между сведениями из счетов-фактур покупателя и продавца и при прочих нарушениях.

Чтобы продлить срок камеральной проверки, нужно решение руководителя ИФНС.

Подтверждение ставки 0%

Отдельные операции облагаются НДС по ставке 0%. Преимущественно это экспортные сделки. Приняты изменения, упрощающие порядок подтверждения льготной ставки. Они затрагивают:

- Представление подтверждающих документов. Раньше контракт представлялся каждый раз при подтверждении ставки, теперь при длящихся операциях повторно подавать его не нужно. Но необходимо направить в ИФНС уведомление с реквизитами представленного раньше контракта.

- Представление транспортных документов. По умолчанию теперь подавать их не нужно, однако налоговый орган может их запросить. То есть иметь такие документы по-прежнему необходимо.

- Предоставление таможенных деклараций. Раньше подавались декларации с отметкой таможни выбытия. Сейчас правила такие:

- если декларирование осуществляется в электронном виде, можно подать декларации без отметок (распечатать электронную декларацию);

- если декларации представляются на бумаге, то отметки из таможни места выбытия должны присутствовать (письмо ФНС от 31 июля 2018 года № СД-4 -3/14795@).

Изменение порядка связано с тем, что органы ФТС и ФНС взаимодействуют между собой, поэтому декларации передаются из таможни в налоговую без участия налогоплательщика.

Данные из таможенной декларации или ее копии, переданной в налоговый орган, сравниваются с информацией из ФТС. Если выявляются какие-то расхождения, то нулевая ставка не подтверждается.

Упрощение заявительного порядка

Как известно, при определенных условиях налогоплательщики могут возмещать НДС в заявительном порядке, то есть до окончания проверки. В этой части также произошли изменения:

- Раньше преференция распространялась на налогоплательщиков, которые за предыдущие 3 года уплатили в бюджет не менее 7 млрд рублей налогов. Теперь эта сумма снижена до 2 млрд рублей.

- Аналогичные изменения произошли и для поручителей.

Услуги иностранных интернет-компаний

До конца 2018 года российские компании и предприниматели должны уплачивать НДС за своих иностранных контрагентов, у которых они приобретают интернет-услуги. Это, например, хостинг, консалтинг и прочие подобные услуги, которые осуществляются непосредственно через интернет. Продажа товаров онлайн сюда не относится.

Так вот, с начала 2019 года иностранные организации будут уплачивать российский НДС самостоятельно. Для этого они будут использовать электронный сервис «НДС-офис интернет-компании». Все взаимодействие будет производиться через личный кабинет.

Особенности налогообложения для иностранных интернет-компаний таковы:

- Они будут уплачивать НДС по расчетной ставке 16,67% (20/120).

- Они освобождаются от обязанности выставлять счета-фактуры, вести книги покупок и продаж, журнал выставленных и полученных счетов-фактур.

Чтобы российскому контрагенту таких компаний получить вычет НДС, понадобится:

- Договор с иностранной компанией на приобретение услуг, в котором выделена сумма налога, указан ИНН и КПП продавца.

- Документ об оплате стоимости услуг, включая НДС.

Вычет можно будет получить только в том случае, если иностранная компания зарегистрировалась в качестве плательщика российского НДС в Налоговой службе. Эти сведения можно будет посмотреть на сайте ФНС. Если компания не имеет такой регистрации, то вычет не дадут. Соответственно, перед заключением договоров с иностранными контрагентами на приобретение IT-услуг стоит обговорить этот момент.

Плательщики ЕСХН будут уплачивать НДС

Законом № 335-ФЗ с 1 января 2019 года для плательщиков ЕСХН вводится обязанность уплачивать НДС. Это даст возможность множеству компаний, которые работают с сельхозпроизводителями (например, переработчикам сельхозпродукции) получать выгоду за счет НДС-вычетов.

ЕСХН применяется теми субъектами, чья деятельность преимущественно связана с сельским хозяйством, то есть они получают от нее более 70% выручки.

Нюансы в связи с уплатой НДС на ЕСХН таковы:

- При переходе с ОСНО восстанавливать ранее принятый к вычету НДС не нужно.

- Входящий НДС по объектам строительства принять к вычету не получится, но его можно будет учесть в стоимости товаров, отнесенных к затратам (в деятельности, облагаемой НДС). Здесь подразумевается следующее. Субъект на ЕСХН вкладывается в строительство основных средств и собирает счета-фактуры, которые ему выставляли подрядчики. Став в 2019 году плательщиком НДС, принять входящий налог к вычету он не сможет, но зато он сможет списать его на стоимость товаров.

- Есть особые условия освобождения от уплаты НДС по статье 145 НК РФ. Освобождение дается на год, и в течение этого года отказаться от него нельзя. Отменяется оно только при превышении приведенных ниже лимитов. Применять эту преференцию смогут те плательщики ЕСХН, у которых сумма дохода без учета НДС за предшествующий налоговый период не превысила:

- 100 млн за 2018 год;

- 90 млн за 2019 год;

- 80 млн за 2020 год;

- 70 млн за 2021 год;

- 60 млн за 2022 и последующие годы.

Выводы

Итак, плательщиков НДС ждут серьезные изменения. В первую очередь, это рост ставки, в связи с чем необходимо:

- Провести инвентаризацию договоров и выявить те, которые требуют корректировки. По возможности заключить с покупателями дополнительные соглашения о доплате.

- Проанализировать сделки, которые будут заключаться до конца 2018 года и в течение первых нескольких месяцев 2019 года. По сделкам, которые будут разнесены по разным годам, продумать порядок действий.

- При возможности поменять очередность поставок таким образом, чтобы не возникало разброса операции на разные периоды. Возможно, акты приемки по некоторым сделкам удастся подписать уже в декабре — тогда НДС будет уплачиваться по ставке 18%.

- Внести изменения в учетные системы, а также перепрошить кассовую технику. С 1 января и ККТ, и программы учета должны отражать новые ставки НДС.

- Не забыть о внесении корректировок в первичные документы в связи с изменением ставки НДС перед составлением отчетности за первый квартал 2019 года.

Кроме того, у каждого субъекта бизнеса могут быть дополнительные задачи с учетом специфики деятельности. Это относиться, в частности, к плательщикам ЕСХН, к тем, кто реализует товары на экспорт, приобретает услуги иностранных интернет-компаний или применяет упрощенный порядок возмещения НДС.

Добавить комментарий