В одной из прошлых статей мы рассказывали о том, как через в Контур.Экстерн сформировать и направить в Налоговую службу расчет по страховым взносам. Сегодня приведем ответы на вопросы, которые часто возникают у пользователей.

Вопросы общего плана

Как сделать так, чтобы сотрудник не попал в расчет? Можно ли его удалить из списка?

Чтобы расчет был сформирован без учета конкретного лица, достаточно снять галочку против его ФИО в списке сотрудников:

Если сотрудник больше не работает, и все выплаты ему уже произведены, то можно его удалить из списка полностью. На расчеты это не повлияет.

Как перенести в отчетный период данные из прошлого периода?

Нужно войти в Разделе 3 в меню «Действия», выбрать «Загрузить данные по сотрудникам», а далее «Загрузить данные за предыдущий период для расчета сумм». Теперь нужно выбрать один из вариантов:

- Загрузить из файла.

- Загрузить из отчета за предыдущий период. При выборе этого пункта данные из прошлого отчета (если он был сделан в сервис или загружен в него) будут подгружены в текущий период.

Можно выгрузить список сотрудников, если он пустой. Для этого нужно воспользоваться ссылкой «Загрузить сотрудников из предыдущего отчетного периода».

Нужно удалить подраздел, который был создан ошибочно. Как это сделать?

Следует перейти на страницу этого подраздела и воспользоваться кнопкой «Действия с подразделом» — она расположена в верхнем правом углу. При нажатии появится меню, в котором нужно выбрать «Удалить подраздел».

Вопросы по ИП и главам КФХ

ИП на патенте оказывает услуги населению. Какой тариф плательщика ему следует выбрать?

В соответствии с подпунктом 9 пункта 1 статьи 427 НК РФ, ИП на патенте могут рассчитывать на применение пониженных тарифов страховых взносов. Это возможно, если предприниматель не занимается сдачей в аренду недвижимости, розничной торговлей и оказанием услуг общественного питания.

Если ИП применяет льготный тариф, то в Приложении 1 к Разделу 1 он должен указать код тарифа «12».

Индивидуальный предприниматель совмещает УСН и ЕНВД, работники есть на обеих системах. Должен ли он заполнять один РСВ?

Расчет должен заполняться один. Однако поскольку применяются разные коды тарифа (02 и 03), то может понадобиться заполнение 2 вариантов Приложения 1 к Разделу 1. Рекомендуем уточнить в своей инспекции, нужно ли разделять в данном случае налоговые системы с учетом того, что взносы уплачиваются по одинаковому тарифу.

Какова периодичность сдачи расчета главой КФХ?

Главы КФХ сдают расчет раз в год, если не имеют наемных работников. Если работники есть, расчет подается ежеквартально.

Вопросы по данным, которые отражаются в РСВ

Где в РСВ отражаются уплаченные взносы, а также остатки на начало и на конец расчетного периода?

Форма РСВ, которая действует в настоящее время, не содержит полей для отражения сумм фактически уплаченных за период взносов, а также недоимок и переплат. Такие поля содержались в форме расчета, который до 2017 года подавался в Пенсионный фонд. Однако с тех пор многое изменилось. Теперь, согласно статье 80 НК РФ, расчет по страховым взносам содержит информацию об объекте обложения, о базе для исчисления взносов, об их исчисленной сумме и другие данные, на основе которых эти взносы исчисляются.

Нужно ли отражать в РСВ информацию о стаже?

Нет, такие сведения в расчет не включаются. Для передачи сведений персонифицированного учета существуют другие формы. Так, для отражения сведения о стаже по окончании отчетного года (не позднее 1 марта следующего года) подается форма СЗВ-СТАЖ.

Нужно ли включать в расчет пособию по уходу за ребенком до 3 лет?

Да, обязательно. В РСВ включаются все выплаты, которые производятся физическому лицу в рамках трудовых отношений.

Как указать в расчете сотрудниц в отпуске по уходу за ребенком, которым начисляются пособия, и тех, кому оно уже не начисляется.

Данные обо всех сотрудниках нужно отразить в Разделе 3, в том числе и о тех, кто находится в декретном отпуске (вне зависимости от того, получают они пособия или нет). Обязательно заполнить Подраздел 3.1. Если пособие не выплачивается, то Подраздел 3.2 не заполняется.

Кроме того, выплаченные пособия нужно отразить в Приложениях 1 и 2 к Разделу 1 в строках «Сумма выплат и иных вознаграждений, исчисленных в пользу физических лиц» и «Сумма, не подлежащая обложению страховыми взносами» (в базу для начисления взносов они не попадут).

Какой код указывать при применении ЕНВД для сотрудника, который находится в декрете (Подраздел 3.2.1, графа 200)?

Указанный код зависит от того, какой тариф страховых взносов применяет организация. Если это общий тариф, то есть в Приложении 1 к Разделу 1 указан код 03, то в графе 200 Подраздела 3.2.1 ставится код «НР».

Однако следует учитывать, что в отношении лиц, которым в последние 3 месяца расчетного периода выплаты не производились, Подраздел 3.2 заполнять не нужно.

Благотворительная организация произвела выплату материальной помощи бывшим сотрудникам. Нужно ли включать их в расчет?

Согласна статье 420 НК РФ, объектом обложения страховыми взносами ми признаются выплаты физическим лицам в рамках трудовых отношений, а также по гражданско-правовым договорам на оказание услуг или выполнение работ, по договорам авторского заказа, по договорам отчуждения результата интеллектуальной деятельности и некоторым другим. Выплаты лицам, которые являются бывшими сотрудниками, в нормах этой статьи не поименованы. Соответственно, включать их в РСВ не нужно.

Каков порядок отражения сведений по застрахованному инвалиду?

В действующей форме Расчет по страховым взносам не предусмотрено специальных полей для отражения выплат инвалидам. Сведения указываются в общем порядке.

Вопросы по сдаче нулевого расчета

У нас числятся работники, но в отчетном периоде выплаты не производились. Как заполнить РСВ?

В таком случае нужно заполнить Раздел 1 и по сотрудникам — Подраздел 3.1. В Подразделе 3.2 нулевые суммы выплат указывать не нужно, в противном случае возникнет ошибка при проверке формы перед отправкой.

Физическим лицом был нанят подсобный работник по дому. Нужно ли сдавать нулевую РСВ? И какой код тарифа выбрать?

Если гражданин нанимает работников, то он должен уплачивать за них страховые взносы и подавать РСВ. Физические лица не имеют права применять льготный тариф, поэтому при заполнении расчета следует указать код тарифа «01» и код категории «НР». Расчет может быть нулевым только в том случае, если выплаты нанятому улицу не производились.

Работа организации имеет сезонный характер, и персонал нанимается во 2 квартале. Соответственно, в 1 квартале не было ни сотрудников, ни выплат. Нужно ли подавать РСВ за 1 квартал?

Да, обязательно (письмо Минфин от 24.03.2017 03-15-07/17273). В такой ситуации подается нулевой расчет, в котором заполняется Титульный лист, Раздел 1, Приложение 1 с Подразделами 1.1 и 1.2, Приложение 2.

При этом в Контур.Экстерн важно соблюсти следующие правила:

- в Приложении 1 обязательно должен быть указан код тарифа;

- в Приложении 2 — признак выплат.

Без этого форма перед отправкой не пройдет проверку.

В организации не ведется деятельность, не осуществляются выплаты физлицам. Нужно ли при сдаче нулевого РСВ заполнять в Контур.Экстерн Раздел 3?

Нет, при подаче РСВ через Контур.Экстерн в Раздел 3 такой ситуации вообще заходить не нужно.

Вопросы по Разделу 1

Каковы особенности заполнения Раздела 1, если регион участвует в проекте «Прямые выплаты»?

В таком случае особенности следующие:

- в Приложении 2 к Разделу 1 должен быть указан признак «1»;

- затраты на социальное страхование не отражаются в Приложении 2 по строке 070;

- не заполняются Приложения 3 и 4 к Разделу 1.

Нужно ли указывать в Приложении 3 Раздела 1 суммы за 2-4 квартал нарастающим итогом? Как исправить, если сумма указана и только за квартал?

Поскольку расчетным периодом является год, то суммы нужно указывать нарастающим итогом. Если РСВ уже сдан, то нужно направить корректирующий расчет.

В отчетном периоде сотрудник не работал, начислений нет. Нужно ли его учитывать при заполнении Приложения 1 Подраздел 1.1 по строке 020? Могут ли не совпадать сроки 010 и 020 по соответствующим графам?

Поскольку выплаты сотруднику не производились, то в строке 020 его отражать не нужно. В этой строке учитываются физические лица, с выплат которым за последние три месяца расчетного периода начислены страховые взносы. Значения строк 010 и 020 могут не совпадать, но должно выполняться неравенство: строка 010 > строка 020.

Физическое лицо нанято по ГПХ, но выплаты производятся нерегулярно. В определенные месяцы их может не быть. Нужно ли учитывать этого работника по строке 010 Подраздела 1.1 за те месяцы, когда выплаты ему не производятся?

Согласно части 1 статьи 7 закона № 167-ФЗ, гражданин, работающий по ГПХ, является застрахованным на все время действия договора. Поэтому в течение всего периода действия договора его нужно учитывать при заполнении строки 010 Подраздела 1.1. А вот по строке 020 учитывается он только в те месяцы, когда ему производятся выплаты.

Вопросы по Разделу 3

Нужно ли включать сумму больничного пособия в графу 210 Подраздела 3.2.1?

Да, нужно. В этой графе следует отражать любые выплаты и вознаграждения, которые начисляются физическим лицам. В том числе туда входят и не облагаемые страховыми взносами выплаты. А вот в графе 220 уже указывается база для исчисления взносов, то есть необлагаемые суммы исключаются.

Услуги по перевозке товара для нашей организации оказывает гражданин, которому перечисляется вознаграждение, но страховые взносы не уплачиваются. Нужно ли его включать в РСВ?

Если организация осуществляет выплаты в пользу физического лица за оказание услуг, то с ним должен быть заключен договор гражданско-правового характера. И с выплат, которые ему начисляются, организация обязана платить страховые взносы. Соответственно, этот гражданин должен быть включен в РСВ.

Сотрудник уволен в прошлом году, а в январе текущего года ему выплачена годовая премия. Нужно ли его включать в расчет?

Да, нужно. Премия выплачена сотруднику в январе, соответственно он должен быть включен в Раздел 3 расчета за 1 квартал текущего года.

Сотрудница находится в декрете по уходу за ребенком до 3 лет, получает только компенсацию от работодателя, которая не облагается взносами. Как ее включить в Раздел 3?

Если указанная выплата отражена в Разделе 1.1 как необлагаемая, то в Подразделе 3.2.1 ее нужно указать в графе 210. При этом графе 220 ставится «0» — это означает, что база для начисления взносов равна нулю (других выплат нет, а это пособие взносами облагается).

В отчетном квартале был перерасчет выплат за предыдущий квартал, поэтому сумма, облагаемая взносами, получилось минусовой. Как при этом заполнить Раздел 3?

Нужно подать корректировку РСВ за тот квартал, за который производился перерасчет, а в отчетном периоде заполнять расчет без минусовых сумм.

Какие сведения должны отражаться в графах 200-240 Раздела 3?

Порядок заполнения такой:

- Графа 200 — код категории застрахованного лица в соответствии с применяемым тарифам на обязательное пенсионное страхование. Его следует взять из приложения №8 к порядку заполнения РСВ, который утвержден приказом ФНС от 10 октября 2016 года № ММВ-7-11/551@.

- Графа 210 — сумма выплат, начисленных физическому лицу, в том числе не облагаемых взносами.

- Графа 220 — база для исчисления страховых взносов, то есть сумма выплат, из которой исключены необлагаемые суммы. При этом сумма выплат указывается в рамках, не превышающих установленную предельную величину.

- Графа 230 — облагаемая взносами сумма по договорам ГПХ.

- Графа 240 — сумма исчисленных взносов (в рамках предельной величины базы).

Указанные графы следует заполнять отдельно за каждый из трех последних месяцев отчетного периода.

Где в Разделе 3 указать сумму превышения предельной величины базы?

Раздел 3 содержит информацию, которая отражается на лицевых счетах застрахованных граждан. Сведения же о превышении предельной величины базы на их лицевых счетах не отражаются, поэтому в Разделе 3 РСВ не фигурируют.

Сумма превышения предельной величины базы отражается в РСВ только по строке 051 Подраздела 1.1 Приложения 1 к Разделу 1. Взносы, исчисленные с этих сумм, указываются там же по строке 062.

Как обновить информацию в Разделе 3 в Контур.Экстерн?

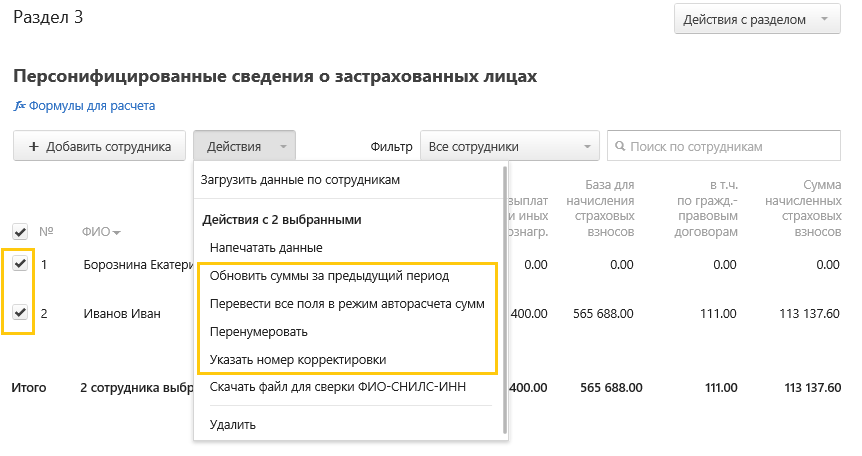

Чтобы изменить содержимое карточек сотрудников, в Разделе 3 следует отметить нужные ФИО, а затем через кнопку «Действия» внести изменение:

Доступны такие действия:

- обновление суммы за предыдущий период;

- пересчет взносов (пункт «Перевести все поля в режим авторасчета сумм»);

- изменение нумерации;

- смена номер корректировки.

Вопрос по поводу ошибок и корректировок

В РВС указали неверный код ОКТМО. Нужно ли при подаче корректировки прикреплять Раздел 3?

В упомянутом выше порядке заполнения РСВ сказано, что при подаче корректирующего расчета предоставляются те разделы и приложения к ним, которые страхователь подавал в первичном расчете, за исключением Раздела 3. Если нужно скорректировать или дополнить сведения персонифицированного учета физлиц, тогда в отношении этих лиц в корректировку включается Раздел З. Иначе говоря, если в корректировке нужно исправить данные, не затрагивающие сведения персонифицированного учета, то Раздел 3 прикреплять не нужно.

ИФНС прислала уточнение, что в РСВ указан неверный ИНН одного из сотрудников. Нужно ли делать корректировку и если да, то как?

В такой ситуации нужно подавать корректирующий расчет. При этом, согласно разъяснениям ФНС (письмо от 28.06.2017 №БС-4-11/12446@), гражданина нужно включить в Раздел 3 два раза:

- Указывается номер корректировки «1» и ошибочный ИНН (который был указан в первичном расчете). В Подразделе 3.2.1 по строкам 190-300 отражаются нули.

- Указывается номер корректировки «0», корректный ИНН и правильные суммы.

Неверно указали в первичном расчете код тарифа. Как исправить?

Если это единственное изменение, то в уточненном расчете указывается:

- в Разделе 1 — код нового тарифа и взносы, рассчитанный по этому тарифу;

- в Разделе 3 — новая категория (ПНЭД) и взносы по новому тарифу;

- номер корректировки везде > 0.

Как в Контур.Экстерн подать корректирующий расчет без Раздела 3?

Алгоритм следующий:

- выбираете для редактирования нужный расчет;

- на титульном листе указываете номер корректировки;

- в Разделе 1 и во всех приложениях переводите все поля в режим ручного ввода («Действия с разделом» — «Действия с приложением»);

- в Разделе 3 снимаете флажки со всех сотрудников (должно быть указано «0 сотрудников выбрано в отчет»); Обратите внимание! Удалять сотрудников нельзя — нужно просто снять галочки против их ФИО.

- вносите нужные изменения в Раздел 1, проверяете и отправляете расчет.

В РСВ неверно указали начисление — отразили по одному сотруднику вместо другого. Как это исправить?

В такой ситуации нужно сделать уточненный расчет и включить в него Раздел 3 на обоих сотрудников. В Подразделе 3.2 по одному сотруднику сумму уменьшить, по- другому — увеличить. Если в первичном расчете фигурировали оба работника, то номера корректировок у обоих должен быть «1». Если второго сотрудника в первичном расчете не было, то номер корректировки у него будет «0».

Как корректировать начисление по сотруднику? Нужно ли создавать Раздел 3 заново, с правильными суммами?

Нет, заново Раздел 3 создавать не нужно. Этот способ применяется лишь в случае, если нужно исправить персональные данные работника (ИНН, СНИЛС, ошибки в ФИО). Если же дело только в неверных начислениях, то в Разделе 3 достаточно поменять номер корректировки и указать верные суммы.

При сдаче расчета получили отказ из-за несоответствия СНИЛС и ИНН по трем сотрудникам. Однако все данные указаны верно. Что делать?

Если в расчет включены верные имена и СНИЛС, рекомендуем обратиться в ИФНС и предъявить копии страховых свидетельств сотрудников.

Добавить комментарий