Налог на добавленную стоимость (НДС) — один из ключевых косвенных налогов в России, который затрагивает практически все сферы бизнеса. Он включается в цену товаров и услуг и уплачивается в бюджет на каждом этапе их реализации. Для контроля за правильностью начисления и уплаты НДС налогоплательщики обязаны представлять в налоговые органы декларацию по этому налогу.

Декларация по НДС — это отчётный документ, в котором отражаются все операции, облагаемые налогом, а также суммы налога, подлежащие уплате или возврату. Правильное и своевременное заполнение декларации — обязанность каждого налогоплательщика, работающего с НДС. В этой статье вы найдёте подробную и понятную инструкцию по заполнению декларации, узнаете о применяемых ставках, сроках сдачи и особенностях отчётности для разных категорий плательщиков.

Нормативная база

Правила заполнения и сдачи декларации по НДС регулируются следующими основными документами:

- Налоговый кодекс РФ — глава 21 регулирует порядок исчисления и уплаты НДС.

- Приказ ФНС России 29.10.2014 N ММВ-7-3/558@ (ред. от 12.12.2022) — утверждает форму и формат декларации по НДС, а также порядок ее заполнения.

- Федеральный закон от 31.07.2023 № 389-ФЗ — содержит последние изменения, касающиеся ставок НДС для налогоплательщиков на УСН.

- Приказ ФНС России от 12.12.2022 № ЕД-7-3/1191@ — вносит корректировки в форму декларации и расширяет возможности использования пониженных ставок.

С 2024 года вступили в силу изменения, касающиеся применения специальных ставок НДС (5% и 7%) для отдельных категорий налогоплательщиков, а также уточнён порядок отражения этих ставок в отчётности. Кроме того, появились требования по обязательному указанию процентной ставки налога в кассовых чеках при использовании онлайн-касс.

Сроки сдачи НДС

Сдача декларации по НДС осуществляется ежеквартально. Все налогоплательщики, обязанные отчитываться по этому налогу, должны представить декларацию не позднее 25-го числа месяца, следующего за отчётным кварталом. Если крайний срок сдачи выпадает на выходной или праздничный день, то срок переносится на следующий рабочий день.

| Отчётный квартал | Срок сдачи декларации |

| За IV квартал 2024 | 27 января 2025 (так как 25 января — суббота) |

| За I квартал 2025 | 25 апреля 2025 |

| За II квартал 2025 | 25 июля 2025 |

| За III квартал 2025 | 27 октября 2025 (так как 25 октября — суббота) |

| За IV квартал 2025 | 26 января 2026 (так как 25 января — суббота) |

Важно: декларация по НДС сдается только в электронном виде с использованием электронной подписи. Бумажные формы не принимаются.

Кто обязан сдавать НДС

Сдача декларации по НДС обязательна не для всех налогоплательщиков. Ниже — перечень тех, кто обязан отчитываться перед ФНС по этому налогу:

- юридические лица и индивидуальные предприниматели на общей системе налогообложения (ОСНО) — это основная категория плательщиков НДС. Они обязаны начислять налог на реализацию товаров, работ, услуг и подавать декларацию ежеквартально

- налогоплательщики на упрощённой системе налогообложения (УСН), если их выручка за год превысила 60 миллионов рублей. В этом случае у них возникает обязанность платить НДС по общим правилам, даже если они не перешли на ОСНО

- организации и ИП, добровольно зарегистрировавшиеся плательщиками НДС. Некоторые субъекты хозяйствования, находясь на других системах налогообложения (например, УСН или ЕСХН), могут добровольно перейти на уплату НДС для участия в определённых схемах взаимодействия с контрагентами (например, в тендерах или внешнеэкономической деятельности)

- иностранные компании, оказывающие электронные услуги в РФ, — они обязаны становиться на учёт в российских налоговых органах и сдавать декларацию по НДС в отношении услуг, оказанных физическим лицам на территории России.

Выбор ставок НДС

В зависимости от характера операций и применяемой системы налогообложения налогоплательщик применяет разные ставки НДС. Важно не только корректно выбрать ставку, но и правильно ее отразить в документах и декларации.

Общие ставки НДС

В РФ действуют три основные ставки налога на добавленную стоимость.

- 20% — стандартная ставка, применяется по умолчанию ко всем операциям, не подпадающим под льготные условия.

- 10% — пониженная ставка, предусмотрена для определённых видов товаров и услуг, включая:

- продукты питания (кроме деликатесов)

- детские товары (одежда, обувь, питание)

- медицинские изделия и лекарства

- периодические печатные издания и книги

- 0% — ставка, применяемая в случае:

- экспорта товаров

- международных перевозок

- услуг по переработке давальческого сырья,

- поставок в рамках специального налогового режима (например, в Свободной экономической зоне)

Применение нулевой ставки требует обязательного документального подтверждения, перечень которого строго установлен законодательством.

Специальные ставки НДС

С 2024 года (п. 8 ст. 164 НК РФ) введены новые пониженные ставки НДС — 5% и 7%, которые применимы для налогоплательщиков, отвечающих следующим условиям:

- находятся на упрощённой системе налогообложения (УСН).

- годовой доход не превышает 450 миллионов рублей.

- в зависимости от выручки:

- до 250 млн рублей — ставка 5%

- от 250 до 450 млн рублей — ставка 7%

- плательщик обязан применять выбранную ставку в течение 12 последовательных кварталов (то есть не менее 3 лет), даже если его доход в дальнейшем изменится.

- нельзя применять ставку задним числом — только с начала очередного квартала, после уведомления ФНС

Такая мера направлена на снижение налоговой нагрузки для малого и среднего бизнеса, при этом накладывает ряд обязательств по ведению учёта и отчётности.

Документальное оформление

Независимо от ставки НДС, применяемой налогоплательщиком, критически важно её корректное отображение в следующей документации.

- счета-фактуры и первичные учётные документы должны содержать указание применяемой ставки и суммы налога

- в кассовых чеках, пробиваемых через онлайн-ККТ, ставка указывается отдельно, в виде процента

- в налоговой декларации выбранная ставка отражается в соответствующих разделах:

- раздел 2 — при ставке 0%

- раздел 3 — для ставок 10%, 20%, а также 5% и 7%

Ошибки в указании ставки могут привести к недоимке по налогу, штрафам и отказу в вычете НДС у ваших контрагентов.

Подготовка к заполнению декларации

Перед тем как приступить к заполнению декларации по НДС, важно собрать и проверить все необходимые документы и данные. Это не только ускорит процесс подготовки отчётности, но и поможет избежать ошибок, за которые может последовать штраф или отказ в приёме декларации.

Какие документы понадобятся

- Книга покупок и книга продаж — ключевые регистры налогового учёта по НДС. В них фиксируются все операции, связанные с приобретением и реализацией товаров и услуг, отражаются счета-фактуры и суммы налога.

- Счета-фактуры — документы, подтверждающие факт реализации или приобретения товаров (работ, услуг). Они необходимы для подтверждения права на налоговый вычет и расчёта суммы налога к уплате.

- Первичные бухгалтерские документы — акты, накладные, договоры и иные подтверждающие документы, особенно при операциях с нулевой ставкой или без НДС.

- Бухгалтерский учёт — данные из системы учёта (например, 1С), включая оборотно-сальдовую ведомость по счёту 68.02 (НДС), помогают сверить суммы и выявить расхождения.

- Документы для подтверждения льгот — при применении пониженных ставок, освобождения от налогообложения или нулевой ставки потребуется документальное подтверждение (например, экспортные контракты, транспортные накладные, таможенные декларации и пр.).

Как проверить корректность данных

- сверьте данные из книги продаж с выручкой по бухучёту — они должны совпадать

- проверьте, чтобы все входящие и исходящие счета-фактуры были учтены

- убедитесь, что документы на операции по ставке 0% собраны в полном объёме

- проверяйте контрольные соотношения по форме декларации — это поможет избежать ошибок, из-за которых отчёт могут не принять

Инструкция по заполнению основных разделов

Декларация по НДС состоит из нескольких взаимосвязанных разделов. Некоторые из них обязательны для всех плательщиков, другие — только при наличии определённых операций. Ниже краткое описание каждого раздела и его особенностей.

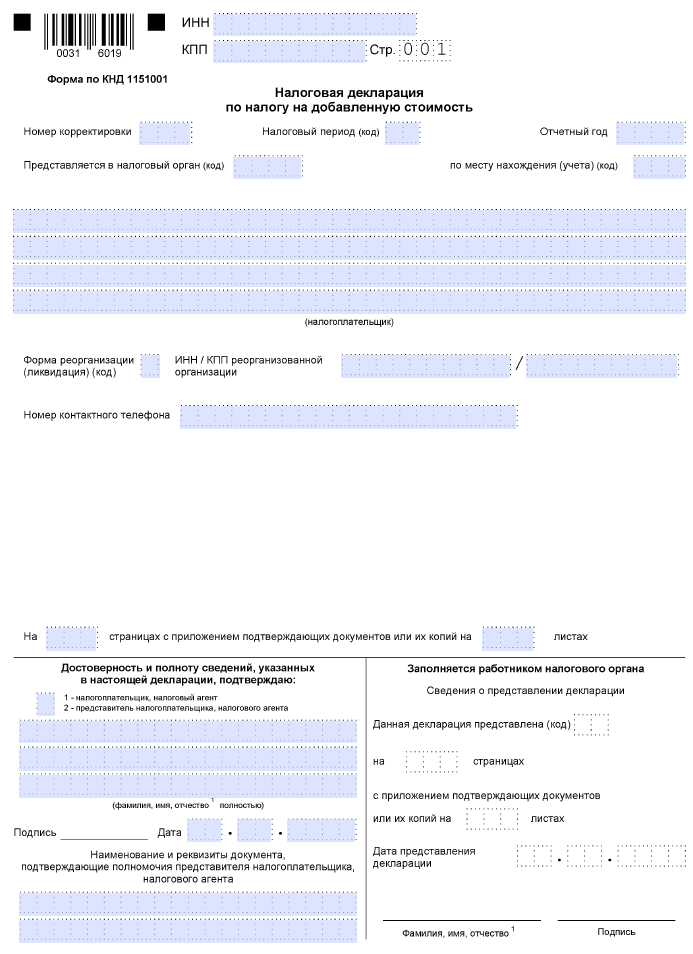

Титульный лист

На титульном листе указываются основные данные налогоплательщика:

- ИНН и КПП

- отчётный период (код квартала и год)

- наименование организации или ФИО ИП

- код по месту подачи декларации (например, «214» — по месту учёта в ИФНС)

- контактная информация и реквизиты ответственного лица

Важно: ИП заполняет только ИНН, а строка с КПП остается пустой.

В декларации 2025 года код ОКВЭД не предусмотрен.

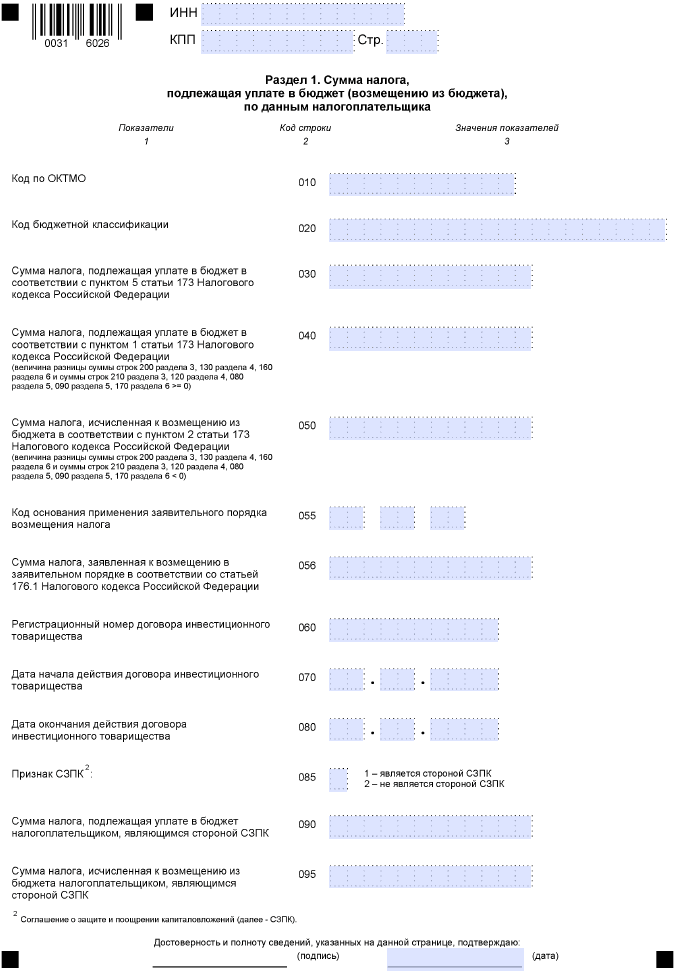

Раздел 1. Сумма налога к уплате / к возврату

Это итоговый раздел декларации, в котором указывается:

- сумма налога, подлежащая уплате в бюджет

сумма, подлежащая возврату (если сформирован НДС к возмещению) - КБК и ОКТМО

Этот раздел заполняется после всех остальных, так как в него переносятся расчётные данные из разделов 2 и 3.

Построчное заполнение Раздела 1 декларации по НДС

| Код строки | Что указывать |

| 010 | Код по ОКТМО — указывается код муниципального образования, по месту постановки на учёт налогоплательщика. |

| 020 | КБК (код бюджетной классификации) — указывается код, соответствующий НДС по реализации на территории РФ (например, 182 1 03 01000 01 1000 110). |

| 030 | Сумма налога, подлежащая уплате по операциям, облагаемым НДС на территории РФ. |

| 040 | Сумма налога, подлежащая уплате по операциям с агентским НДС (например, при аренде госимущества). |

| 050 | Сумма налога, подлежащая уплате по операциям, облагаемым по ставке 0%, если подтверждение ставки отсутствует. |

| 055 | Код основания применения заявительного порядка возмещения налога |

| 056 | Сумма налога, заявленная к возмещению по ст. 176.1 Налогового кодекса РФ |

| 060 | Регистрационный номер договора инвестиционного товарищества |

| 070 | Дата начала действия договора инвестиционного товарищества |

| 080 | Дата окончания действия договора инвестиционного товарищества |

| 085 | Признак соглашения о защите и поощрении капиталовложений (СЗПК):

|

| 090 | Сумма налога, подлежащая уплате стороной СЗПК |

| 095 | Сумма налога к возмещению для стороны СЗПК |

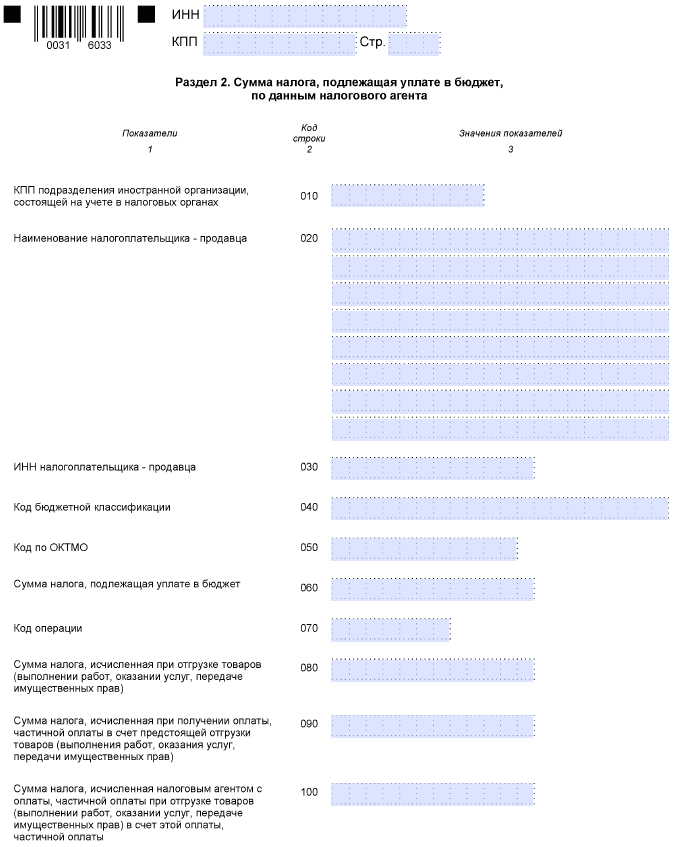

Раздел 2. Операции по ставке 0%

Предназначен для отражения экспортных операций и других случаев применения нулевой ставки. Здесь указываются:

- коды операций (например, 1010410 — экспорт товаров)

- наименование и стоимость операций

- сумма налога по нулевой ставке (указывается «0»)

Не забудьте: необходимо приложить документы, подтверждающие право на нулевую ставку. Без них налоговая может доначислить НДС по ставке 20%.

Раздел 2 заполняют компании, которые выступают налоговыми агентами.

Построчное заполнение Раздела 2 декларации по НДС

| Код строки | Что указывать |

| 010 | КПП подразделения иностранной организации |

| 020 | Наименование налогоплательщика — продавца. |

| 030 | ИНН налогоплательщика — продавца |

| 040 | Код бюджетной классификации |

| 050 | Код по ОТМО |

| 060 | Сумма налога, подлежащая уплате в бюджет |

| 070 | Код операции |

| 080 | Сумма налога, исчисленная при отгрузке товаров |

| 090 | Сумма налога, исчисленная при получении оплаты |

| 100 | Сумма налога, исчисленная налоговым агентом с оплаты |

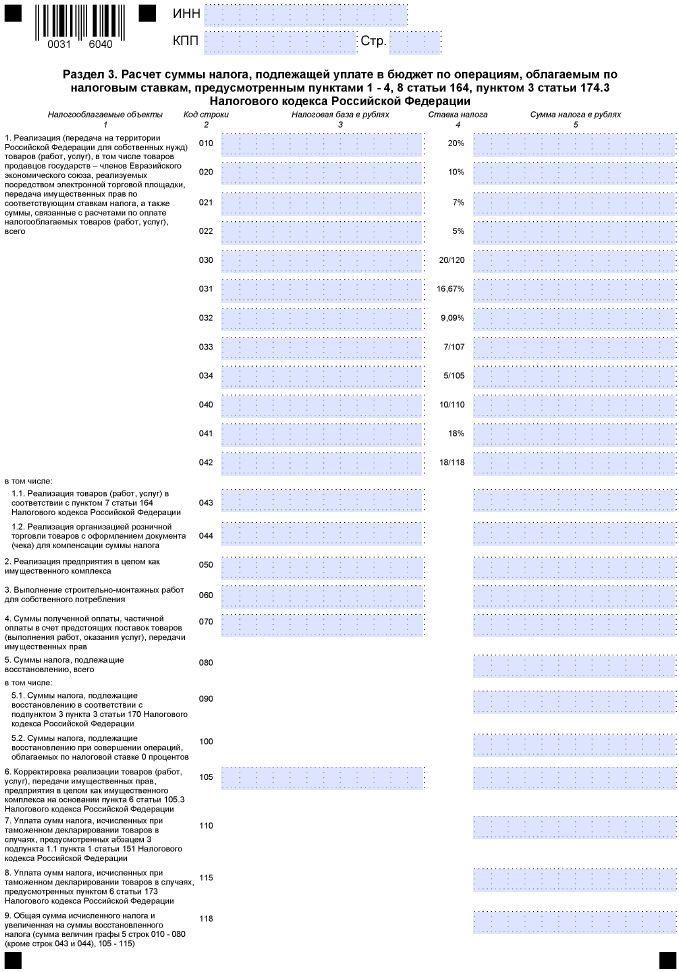

Раздел 3. Операции по ставкам 10%, 20%, 5%, 7%

Один из самых объёмных и значимых разделов декларации. В нем отражаются все облагаемые операции внутри страны:

- реализация товаров, работ, услуг

- авансы, полученные от покупателей

- корректировки ранее отраженных операций

- операции с применением пониженных ставок (если налогоплательщик имеет на это право)

В разделе указывается как сумма реализации без НДС, так и рассчитанная сумма налога.

Важно: при использовании специальных ставок (5% или 7%) следует правильно выбрать код строки и указать соответствующую ставку, чтобы не было расхождений с ФНС.

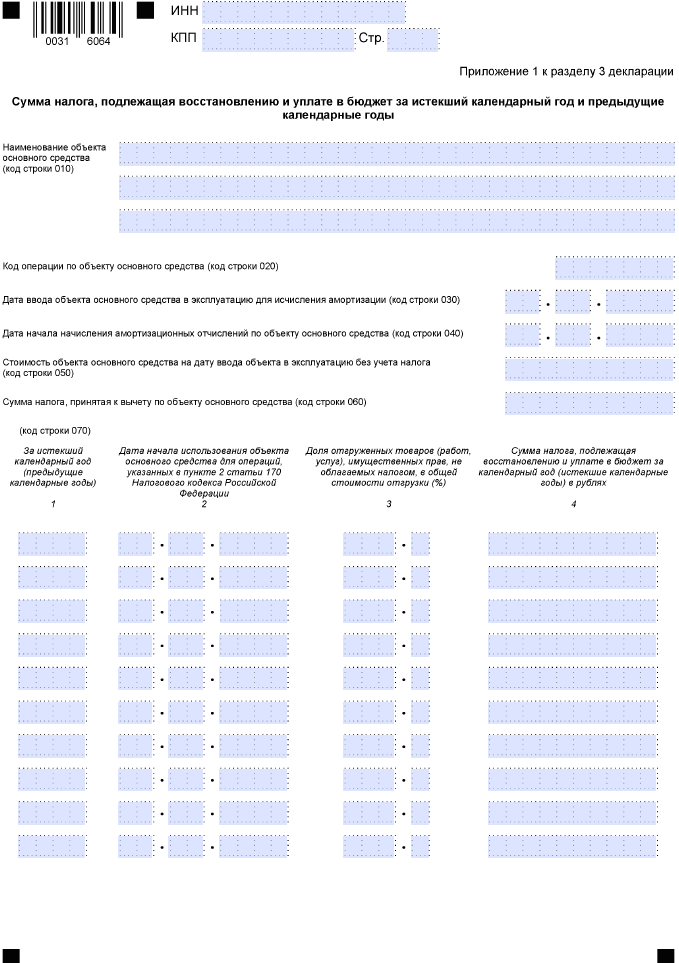

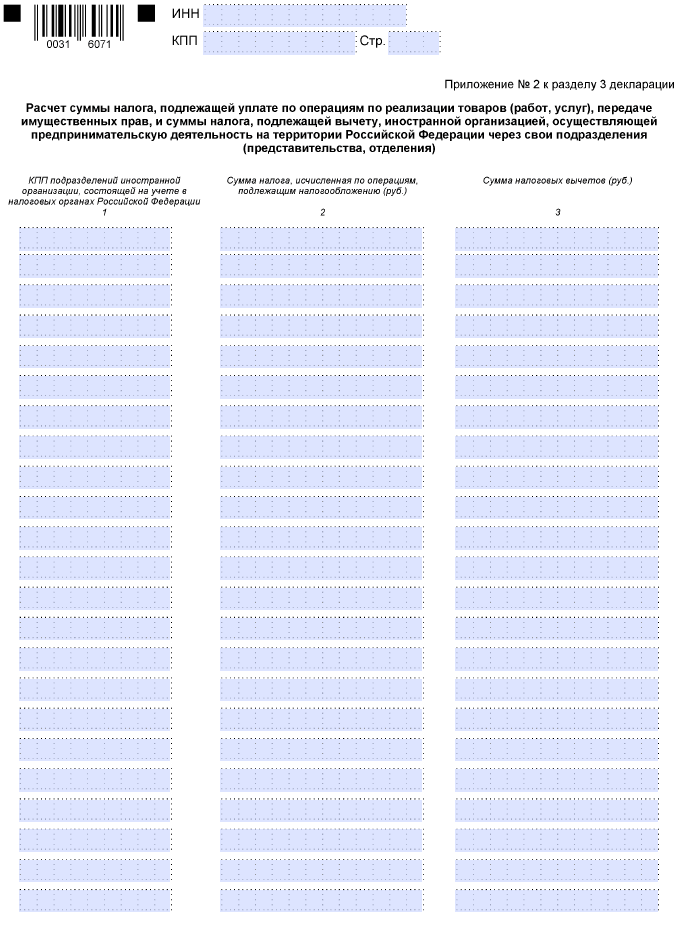

К разделу 3 есть два приложения:

- Сумма налогов, подлежащая восстановлению и уплате в бюджет.

- Расчёт суммы налога, подлежащей уплате по операциям и реализации товаров, и сумме налогов, подлежащих вычету, — для иностранной организации.

Построчное заполнение Раздела 3 декларации по НДС

| Код строки | Что указывать |

| 010–042 | Ставка налога — указывается ставка НДС, применяемая к операциям:

|

| 020 | Код вида операции — выбирается из Приложения № 2, например:

|

| 043 | Реализация товаров (работ, услуг) в соответствии с пунктом 7 ст. 164 Налогового кодекса РФ |

| 044 | Реализация розничной торговли товаров с оформлением чека |

| 050 | Реализация предприятия в целом как имущественного комплекса |

| 060 | Выполнение строительно-монтажных работ для собственного потребления |

Дополнительные строки в Разделе 3 (не всегда встречаются, но часто используются):

| Код строки | Что указывать |

| 070 | Операции по полученным авансам — если были получены предоплаты, облагаемые НДС, указывается сумма аванса без НДС. |

| 080 | Сумма НДС с полученных авансов — рассчитывается от строки 070 по соответствующей ставке. |

| 090-100 | Суммы налогов, подлежащие восстановлению |

| 105 | Корректировка реализации товаров (работ, услуг), передачи имущественных прав, предприятия в целом как имущественного комплекса на основании пункта 6 статьи 105.3 Налогового кодекса РФ |

| 110 | Уплата сумм налога, исчисленных при таможенном декларировании товаров в случаях, предусмотренных абзацем 3 подпункта 1.1 пункта 1 статьи 151 Налогового кодекса РФ |

| 115 | Уплата сумм налога, исчисленных при таможенном декларировании товаров в случаях, предусмотренных пунктом 6 статьи 173 Налогового кодекса РФ |

| 118 | Общая сумма исчисленного налога и увеличенная на суммы восстановленного налога (сумма величин графы 5 строк 010 – 080 (кроме строк 043 и 044), 105 – 115) |

| 120–125 | Сумма налога, предъявленная налогоплательщику при приобретении товаров (работ, услуг), подлежащая вычету; в том числе предъявленная подрядными организациями (застройщиками, техническими заказчиками) |

| 130 | Сумма налога, предъявленная налогоплательщику — покупателю при перечислении суммы оплаты |

| 135 | Сумма налога, исчиспенная налогоплательщиком — организацией розничной торговли по товарам |

| 140 | Сумма налога, исчисленная при выполнении строительно-монтажных работ |

| 150 | Сумма налога, уплаченная налогоплательщиком таможенным органам при ввозе товаров на территорию РФ |

| 160 | Сумма налога, уплаченная налогоплательщиком налоговым органам при ввозе товаров на территорию РФ |

| 170 | Сумма налога, исчисленная продавцом с сумм оплаты, частичной оплаты, подлежащая вычету у продавца с даты отгрузки |

| 180 | Сумма налога, исчиспенная в бюджет налогоплательщиком в качестве покупателя — налогового агента |

| 185 | Сумма налога, подлежащая вычету в соответствии с пунктом 14 статьи 171 Налогового кодекса РФ |

| 190 | Общая сумма налога, подлежащая вычету (сумма величин, указанных в строках 120 – 185, кроме строки 125) |

| 200 | Итого сумма налога, подлежащая уплате в бюджет по разделу 3 |

| 210 | Итого сумма налога, исчисленная к возмещению по разделу 3 |

Важные моменты:

- все строки заполняются построчно по каждой операции или в сводной строке, если операции однотипны

- при наличии пониженных ставок (5% и 7%) обязательно указывать правильный код вида операции и ставку.

- если операции не облагаются НДС, но указаны в этом разделе — возможен отказ в принятии декларации

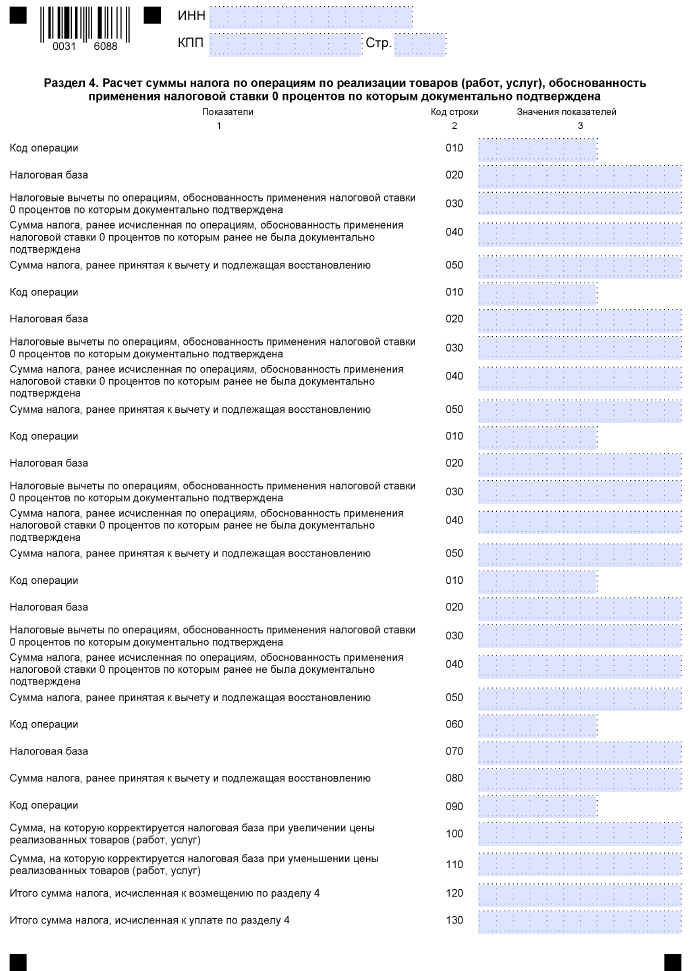

Разделы 4-6. Операции, не подлежащие налогообложению (ст. 146 НК РФ), и другие специфические случаи

Эти разделы декларации заполняются не всеми налогоплательщиками, а только при наличии соответствующих операций. Их цель — дать налоговому органу полную картину налогового учёта, включая освобождённые и не облагаемые операции.

Операции, не признаваемые объектом налогообложения

Например:

- передача имущества в уставный капитал

- выполнение работ или оказание услуг безвозмездно между филиалами

- оказание услуг за пределами территории РФ

Построчное заполнение Раздела 4 декларации по НДС

| Код строки | Что указывать |

| 010 | Код вида операции — выбирается из Приложения № 3 к порядку заполнения декларации. Например:

|

| 020 | Налоговая база |

| 030 | Налоговые вычеты по операциям, обоснованность применения налоговой ставки 0% по которым документально подтверждена |

| 040 | Сумма налога, ранее исчисленная по операциям, обоснованность применения налоговой ставки 0% по которым ранее не была документально подтверждена |

| 010-050 | Повторы тех же строк для других операций |

| 060 | Код операции |

| 070 | Налоговая база |

| 080 | Сумма налога, ранее принятая к вычету и подлежащая восстановлению |

| 090 | Код операции |

| 100 | Сумма, на которую корректируется налоговая база при увеличении цены реализованных товаров (работ, услуг) |

| 110 | Сумма, на которую корректируется налоговая база при уменьшении цены реализованных товаров (работ, услуг) |

| 120 | Итого сумма налога, исчисленная к возмещению по разделу 4 |

| 130 | Итого сумма налога, исчисленная к уплате по разделу 4 |

Обратите внимание:

- Этот раздел часто вызывает вопросы у налоговой, поэтому важно чётко понимать основания для непризнания объекта налогообложения

- Если операция ошибочно попала в Раздел 4 вместо Раздела 3 — возможна доначисление налога

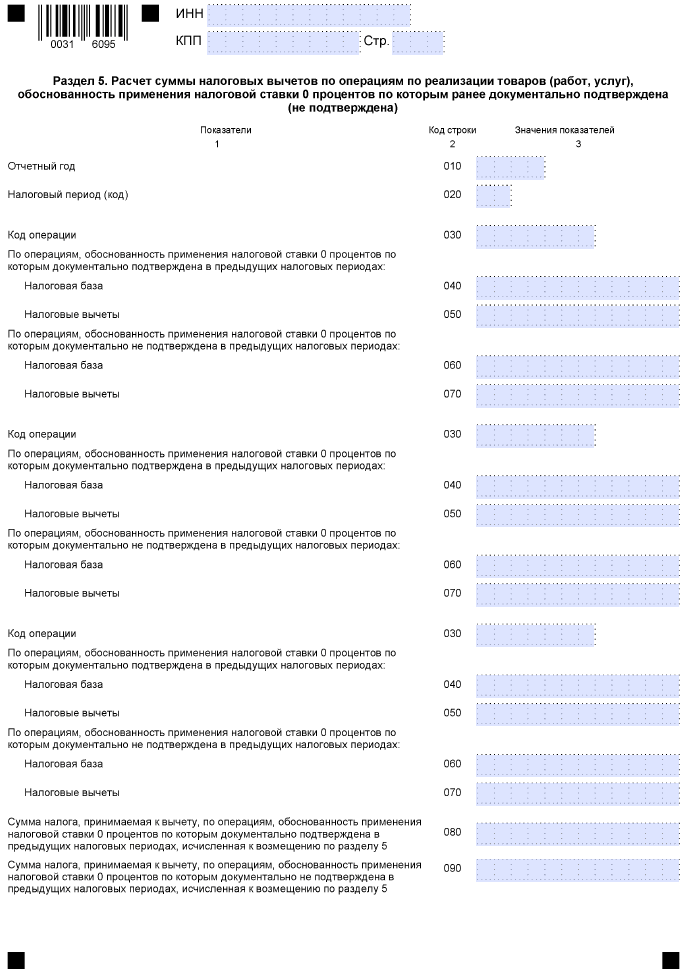

Освобождённые от НДС (ст. 149 НК РФ)

Отражаются операции, по которым предоставлено освобождение от уплаты НДС. Примеры:

- медицинские услуги

- образовательные услуги

- операции с финансовыми инструментами

- передача арендованного имущества по договору лизинга (в определённых случаях)

Необходимо указывать код операции, соответствующий конкретному пункту статьи 149 НК РФ.

Построчное заполнение Раздела 5 декларации по НДС

| Код строки | Что указывать |

| 010 | Отчётный год |

| 020 | Налоговый период (код) |

| 030 | Код операции |

| 040–050 | По операциям, обоснованность применения налоговой ставки 0% по которым документально подтверждена в предыдущих налоговых периодах:

|

| 060–070 | По операциям, обоснованность применения налоговой ставки 0% по которым документально не подтверждена в предыдущих налоговых периодах:

|

| 080 | Сумма налога, принимаемая к вычету, по операциям, обоснованность применения налоговой ставки 0% по которым документально подтверждена в предыдущих налоговых периодах, исчисленная к возмещению по разделу 5 |

| 090 | Сумма налога, принимаемая к вычету, по операциям, обоснованность применения налоговой ставки 0% по которым документально не подтверждена в предыдущих налоговых периодах, исчисленная к возмещению по разделу 5 |

Суммы НДС, подлежащие восстановлению

Включает данные по НДС, который ранее был принят к вычету, но теперь подлежит восстановлению. Это может быть связано:

- со списанием товаров

- с переходом на упрощённую систему налогообложения

- с получением субсидий, компенсирующих затраты, ранее учтённые с НДС

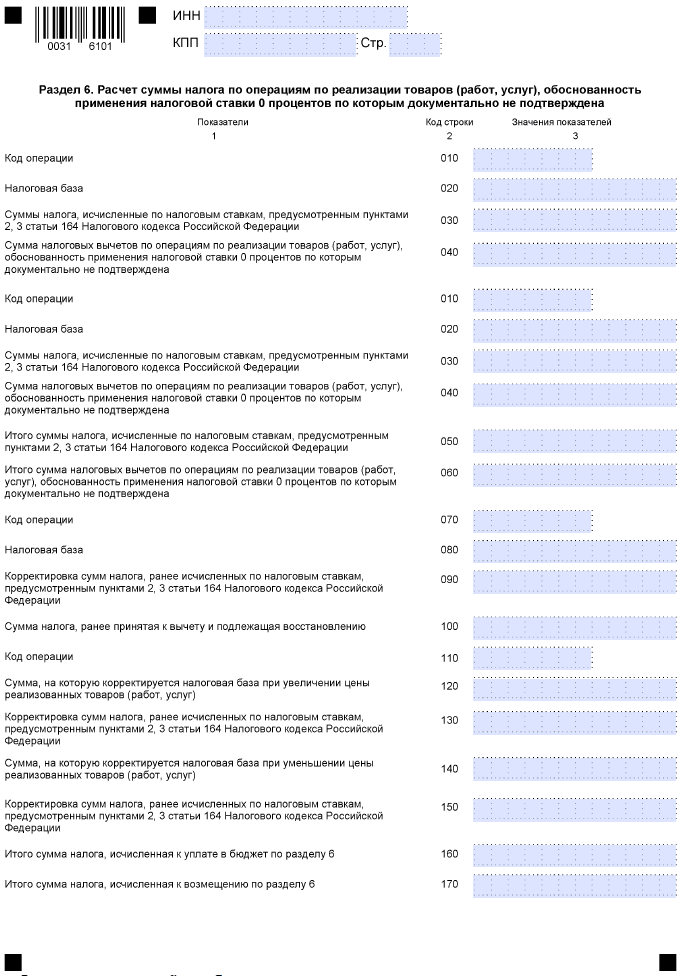

Построчное заполнение Раздела 6 декларации по НДС

| Код строки | Что указывать |

| 010 | Код операции |

| 020 | Налоговая база |

| 030 | Суммы налога, исчисленные по налоговым ставкам, предусмотренным пунктами 2, 3 статьи 164 Налогового кодекса РФ |

| 040 | Сумма налоговых вычетов по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0% по которым документально не подтверждена |

| 050 | Итого суммы налога, исчисленные по налоговым ставкам, предусмотренным пунктами 2, 3 статьи 164 Налогового кодекса РФ |

| 060 | Итого сумма налоговых вычетов по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0% по которым документально не подтверждена |

| 070 | Код операции |

| 080 | Налоговая база |

| 090 | Корректировка сумм налога, ранее исчисленных по налоговым ставкам, предусмотренным пунктами 2, 3 статьи 164 Налогового кодекса РФ |

| 100 | Сумма налога, ранее принятая к вычету и подлежащая восстановлению |

| 110 | Код операции |

| 120 | Сумма, на которую корректируется налоговая база при увеличении цены реализованных товаров (работ, услуг) |

| 130 | Корректировка сумм налога, ранее исчисленных по налоговым ставкам, предусмотренным пунктами 2, 3 статьи 164 Налогового кодекса РФ |

| 140 | Сумма, на которую корректируется налоговая база при уменьшении цены реализованных товаров (работ, услуг) |

| 150 | Корректировка сумм налога, ранее исчисленных по налоговым ставкам, предусмотренным пунктами 2, 3 статьи 164 Налогового кодекса РФ |

| 160 | Итого сумма налога, исчисленная к уплате в бюджет по разделу 6 |

| 170 | Итого сумма налога, исчисленная к возмещению по разделу 6 |

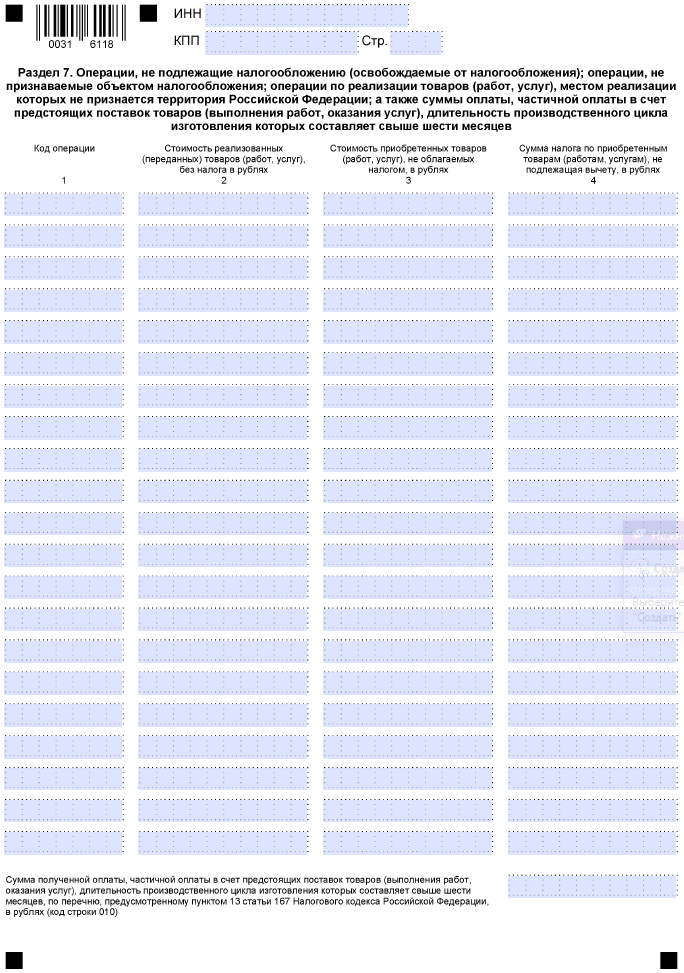

Раздел 7. Операции, не облагаемые НДС

Этот раздел заполняется, если у организации были операции, не подлежащие налогообложению на основании п. 2 ст. 146 НК РФ, но они связаны с вычетами, либо при наличии права на освобождение от НДС по ст. 145.

Примеры:

- реализация ценных бумаг

- оказание услуг физлицам без регистрации (редко, но бывает у ИП)

- применение освобождения от НДС по заявлению, если выручка не превышает установленный лимит

Разделы 8 и 9. Книга покупок и книга продаж

Эти разделы формируются автоматически на основе данных книги покупок (раздел 8) и книги продаж (раздел 9). Их назначение — отразить детализированную информацию обо всех счетах-фактурах:

- Раздел 8 — сведения о полученных счетах-фактурах, на основании которых заявлены налоговые вычеты.

- Раздел 9 — сведения о выставленных счетах-фактурах, по которым начислен налог к уплате

При ведении учёта в электронной форме эти данные, как правило, выгружаются из бухгалтерской программы (например, 1С), без необходимости ручного ввода.

Особенности НДС для налогоплательщиков на УСН

Хотя при применении упрощённой системы налогообложения (УСН) НДС, как правило, не уплачивается, существуют исключения, при которых возникает обязанность сдачи декларации.

Когда НДС обязателен при УСН

Перечислим условия.

- превышение лимита выручки в 60 млн рублей в год — это автоматически приводит к потере права на применение освобождения от НДС

- импорт товаров на территорию РФ — независимо от налогового режима, уплата НДС при ввозе обязательна

- добровольный переход на уплату НДС — например, для участия в торгах или работе с крупными контрагентами

- оказание электронных услуг физическим лицам из РФ (в случае иностранных компаний)

Как перейти на уплату НДС

- Подать заявление в налоговый орган.

- Перейти на учёт в качестве плательщика НДС.

- Начать оформлять счета-фактуры и вести книги покупок и продаж.

- Сдавать декларацию по стандартной форме

Особенности заполнения декларации для УСН

- Разделы декларации заполняются в полном объеме.

- Применяются общие или специальные ставки (при соблюдении условий).

- В книге продаж отражаются выставленные счета-фактуры.

- В книге покупок — счета-фактуры поставщиков (если есть право на вычет, что бывает крайне редко при УСН).

Особые случаи при заполнении декларации

Разберём дополнительные важные моменты касательно НДС.

Нулевая декларация по НДС

Если в течение квартала не было операций, облагаемых НДС, и нет начисленного налога, налогоплательщик вправе сдать нулевую декларацию. В этом случае заполняется только титульный лист и раздел 1, в котором отражаются нули.

Но важно помнить: даже если налог к уплате ноль, декларация всё равно должна быть сдана в срок, иначе возможен штраф.

Возврат НДС

Возврат налога возможен в случаях:

- превышения суммы вычетов над начисленным НДС

- экспортных операций (ставка 0%)

- излишне уплаченного налога

Для возврата необходимо:

- правильно заполнить декларацию

- приложить все подтверждающие документы

- подать заявление на возврат в ФНС

Срок камеральной проверки — до 3 месяцев. Если всё подтверждается — средства зачисляются на расчётный счет налогоплательщика.

Корректировка декларации

Если после сдачи декларации обнаружены ошибки, необходимо подать уточнённую декларацию. В ней заполняются только исправленные разделы и титульный лист. При подаче уточненки важно:

- правильно указать номер корректировки (например, «1», «2» и т.д.)

- уточнить, увеличивается ли сумма налога к уплате — в этом случае возможно начисление пеней

Особенности при экспортных операциях

В соответствии с пп. 1 п. 1 ст. 164 НК РФ при экспорте ставка НДС составляет 0%, но для её применения необходимо собрать и представить подтверждающий пакет документов в течение 180 дней. Если документы не представлены — операция облагается по ставке 20%.

Проверка декларации перед сдачей

Перед отправкой декларации в налоговую инспекцию важно провести финальную сверку. Это позволит избежать ошибок, отказа в приёме отчёта и возможных штрафов.

На что обратить внимание?

- Контрольные соотношения

ФНС использует автоматическую проверку данных по заранее установленным формулам. Некоторые из них:

- сумма налога к уплате в Разделе 1 должна совпадать с итогами Разделов 3 и 6

- наличие суммы в Разделе 8 должно соответствовать вычетам

- не должно быть расхождений между суммами реализации в декларации и в бухгалтерском учёте

- Соответствие между книгами покупок и продаж и счетами-фактурами

Проверьте, чтобы в книгах покупок не было дублирующихся записей, а счета-фактуры не терялись или не числились дважды.

- Корректность ставок и кодов операций

Обязательно проверьте применяемые ставки и коды — ошибки здесь могут привести к недостоверной отчётности.

- Сравнение с предыдущими периодами

Резкие скачки в суммах, ставках или количестве операций могут привлечь внимание налоговиков — при наличии объективных причин лучше подготовить пояснение заранее.

Сдача декларации по НДС

Декларация по НДС сдается исключительно в электронном виде. Бумажный формат не допускается (за исключением редких случаев, например, ликвидация или банкротство).

Перечислим доступные способы сдачи.

- Личный кабинет юридического лица/ИП на сайте ФНС

Требуется наличие электронной подписи (КЭП) и подключение к сервису «Сдача отчётности».

- Оператор электронного документооборота (ЭДО)

Например, СБИС, Контур, Тензор и др. Удобно, если отчёты готовятся в бухгалтерской программе (например, 1С).

- Через бухгалтерскую систему

Некоторые программы (в частности, 1С, Контур.Бухгалтерия) позволяют отправить декларацию напрямую, без дополнительного входа на сайт ФНС.

После отправки декларации формируется уведомление о приёме, а затем — протокол камеральной проверки. Эти документы фиксируются в личном кабинете или ЭДО и служат подтверждением, что декларация принята налоговым органом.

Ответственность за нарушение сроков и ошибки

Несоблюдение правил сдачи декларации по НДС может повлечь за собой штрафные санкции.

Штрафы:

- за несвоевременную сдачу — 5% от суммы налога, подлежащей уплате за каждый полный или неполный месяц просрочки (но не более 30% и не менее 1 000 руб.)

- за непредоставление — может быть наложено административное взыскание на должностных лиц (ст. 119 и 126 НК РФ)

- за недостоверные сведения — 20% от суммы занижения налога (ст. 122 НК РФ)

- блокировка счёта — при просрочке сдачи более 10 рабочих дней банк может приостановить операции по счёту (п. 3 ст. 76 НК РФ)

Как исправить ошибки:

- подать уточнённую декларацию с правильными данными

- уплатить недостающий налог и пени

- при необходимости направить пояснительную записку в ФНС

Часто задаваемые вопросы (FAQ)

Что делать, если пропущен срок сдачи декларации?

Сдать декларацию как можно быстрее. При просрочке более 10 рабочих дней могут заблокировать расчётный счёт. Также возможно начисление штрафа и пеней.

Как исправить ошибки в уже сданной декларации?

Подайте уточнённую декларацию с пометкой «корректирующая». Укажите номер корректировки, и в новых разделах отразите только откорректированные данные.

Можно ли сдать декларацию на бумаге?

Нет, налоговая отчётность по НДС сдается только в электронном виде (п. 5 ст. 174 НК РФ).

Как получить электронную подпись для сдачи декларации?

Оформляется в УЦ (удостоверяющем центре), аккредитованном Минцифры. Подпись может быть записана на флеш-носитель или токен. После этого вы сможете сдавать отчётность через ЛК или ЭДО.

Какие ставки НДС доступны и как их выбрать?

Доступны: 0%, 10%, 20%, а также 5% и 7% (при определённых условиях). Выбор зависит от вида операций и статуса налогоплательщика. При выборе спецставок (5%/7%) — обязательное соблюдение лимитов и сроков применения (3 года подряд).

Дополнительные материалы

Шаблоны декларации по НДС в формате TIF и PDF

Образец заполнения декларации по НДС

Чек-лист для самопроверки перед сдачей

- Проверка всех разделов декларации.

- Сверка данных с бухгалтерским учётом.

- Отсутствие дубликатов счетов-фактур.

- Контроль по суммам реализации и вычетов.

- Наличие электронной подписи.

- Подтверждение сдачи декларации (уведомление и протокол).

Добавить комментарий