Прошел ровно год с тех пор, как правила отчетности по НДС кардинально изменились. Главное новшество — декларация расширилась и теперь включает сведения из Книг покупок и продаж. Также появилась необходимость отчитываться в электронном виде, что актуально для всех налогоплательщиков за редким исключением. Изменился и порядок проверки: теперь, попадая в ФНС, все декларации проходят перекрестную сверку, при которой сопоставляются данные счетов-фактур покупателей и продавцов. В этой статье мы расскажем о том, кто должен отчитываться по НДС в наступившем году, как правильно заполнить декларацию, в какие сроки ее необходимо представить и как проверить перед отправкой, чтобы снизить риск санкций со стороны ФНС до минимума.

Кто должен сдавать декларацию по НДС

Отчитываться по налогу необходимо как плательщикам НДС, так и некоторым организациям, которые таковыми не являются. Для наглядности мы представили эту информацию в виде таблицы. В ней также можно увидеть, в какой форме необходимо отчитываться тем или иным компаниям.

Таблица 1. Кто отчитывыается и в какой форме

| Платит ли компания НДС: | Отчет | Форма |

|---|---|---|

| платит | декларация | электронная |

| не платит, но выставляет счета-фактуры с НДС | декларация | электронная |

| Платит как налоговый агент (численность работников за прошлый год): | ||

| более 100 человек | декларация | электронная |

| менее 100 человек | декларация | на бумаге или электронная |

| Не платит, но получает и выставляет счета-фактуры как посредник | журнал учета счетов-фактур | электронная |

Таким образом, практически все организации сдают отчетность по НДС в электронном виде. На бумаге декларацию разрешено представлять лишь налоговым агентам, которые сами плательщиками НДС не являются либо освобождены от этой обязанности по статье 145 НК РФ. При этом если численность работников такой организации за прошлый год превысила 100 человек, то на основании статьи 80 НК РФ декларацию по НДС следует подавать в электронном виде.

Сроки представления отчетности

В следующей таблице можно увидеть сроки подачи декларации по НДС в 2016 году. Даты, указанные ниже — это последние дни срока, установленного статей 163 НК РФ.

Специалисты налоговой службы предупреждают, что не следует дотягивать сдачу отчетности до последнего дня — лучше сделать это заранее.

Таблица 2. До какого срока необходимо подать декларацию по НДС в 2016 году

| Отчетный период | Последний день подачи декларации |

|---|---|

| 4 квартал 2015 | 25 января 2016 года |

| 1 квартал 2016 | 25 апреля 2016 года |

| 2 квартал 2016 | 25 июля 2016 года |

| 3 квартал 2016 | 25 октября 2016 года |

| 4 квартал 2016 | 25 января 2017 года |

Какие разделы декларации заполнять

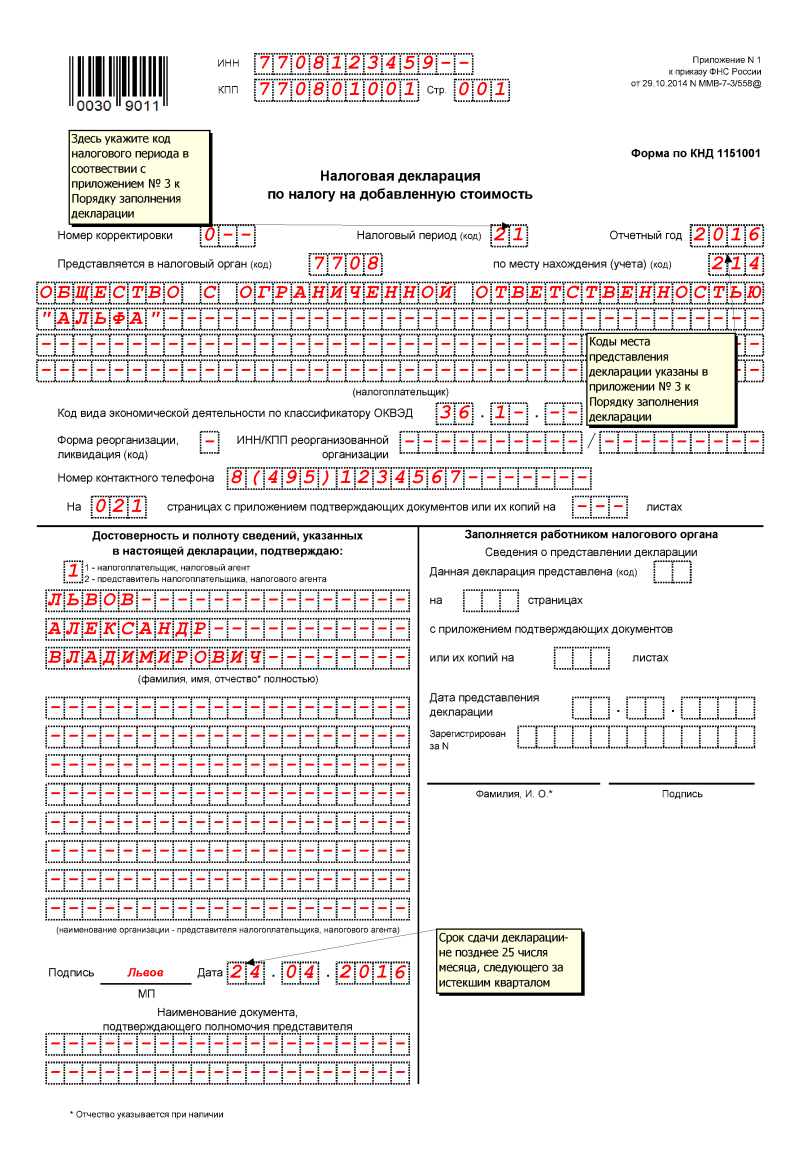

Декларация состоит из 12 разделов, а также титульного листа. Титульный лист и Раздел 1 заполняют все, кто сдает отчетность.

Разделы 2—12 заполняются в зависимости от того, осуществляла ли организация операции соответствующего типа. Увидеть, кому следует заполнять конкретные разделы, можно из Таблицы 3.

Таблица 3. Заполнение разделов декларации

| Раздел декларации | Кто заполняет | Что содержит |

|---|---|---|

| Титульный лист | все | информация об организации |

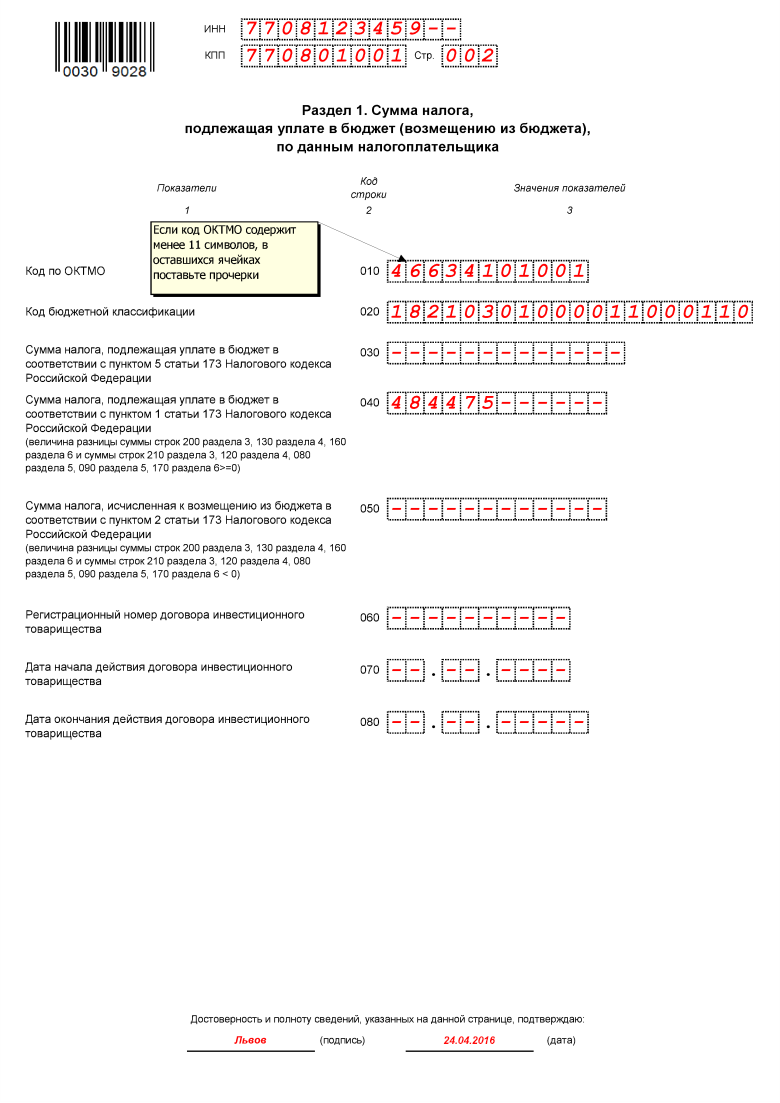

| Раздел 1 | все | сумма НДС, подлежащая уплате или возмещению |

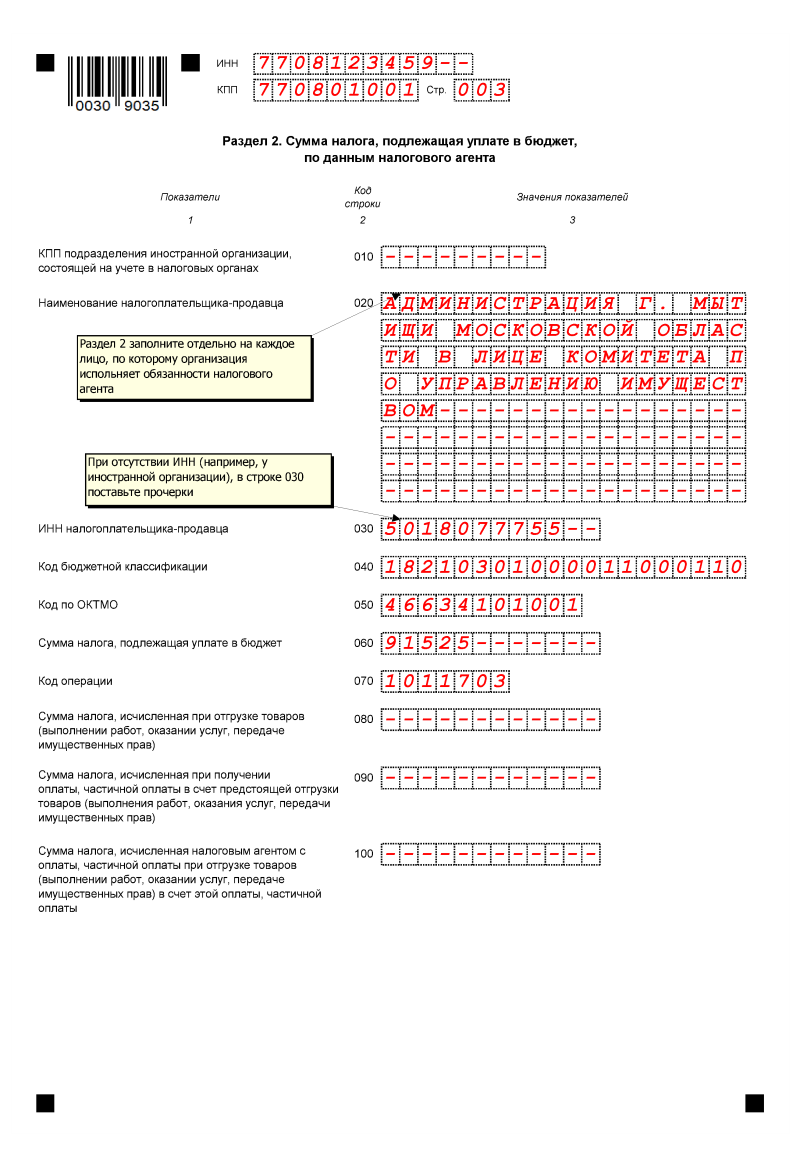

| Раздел 2 | налоговые агенты | сумма налога, подлежащая уплате (возмещению) налоговым агентом |

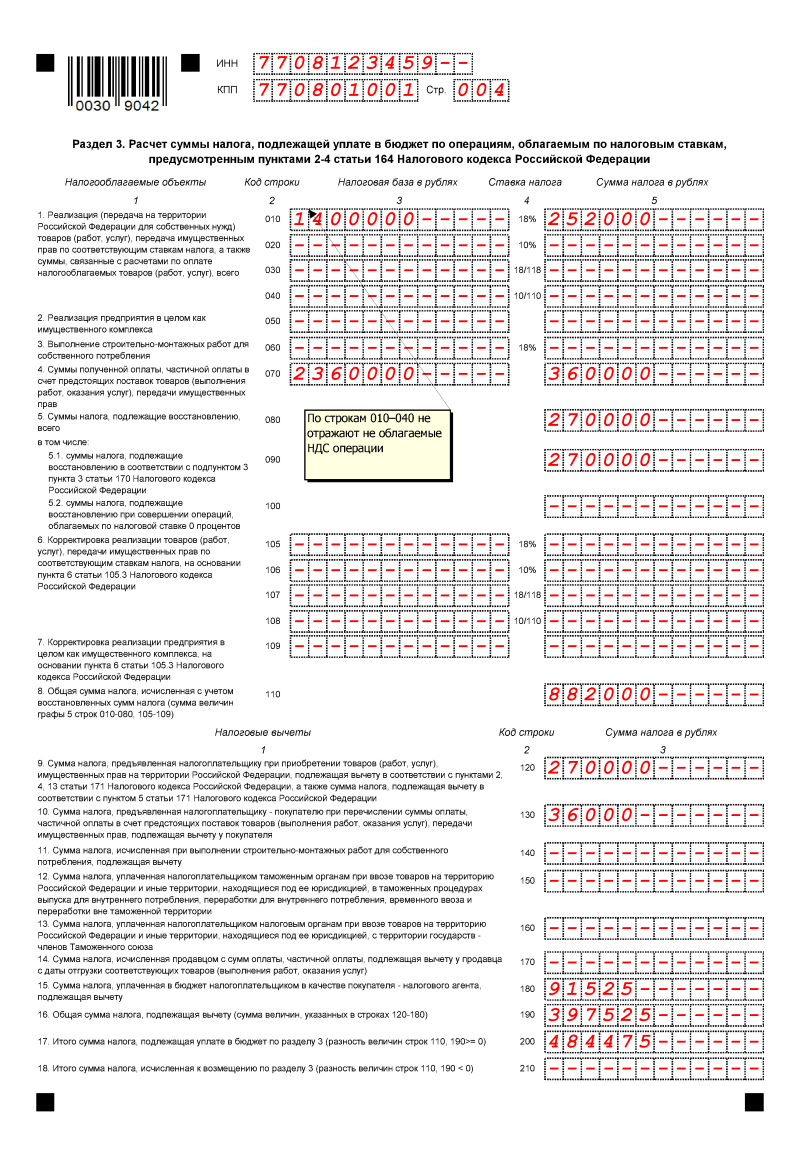

| Раздел 3 | организации, проводившие операции, облагаемые по ставкам 10% и 18% | расчет суммы НДС по операциям, перечисленным в пунктах 2-4 статьи 164 НК РФ |

| Раздел 4 | организации, проводившие операции, облагаемые по ставке 0%, обоснованность применения которой подтверждена документами | расчет суммы НДС по операциям, облагаемым по нулевой ставке, обоснованность применения которой подтверждена |

| Раздел 5 | организации, проводившие операции, облагаемые по ставке 0% | расчет суммы налоговых вычетов по операциям, облагаемым по нулевой ставке |

| Раздел 6 | организации, проводившие операции, облагаемые по ставке 0%, обоснованность применения которой не подтверждена документами | расчет суммы НДС по операциям, облагаемым по нулевой ставке, обоснованность применения которой не подтверждена |

| Раздел 7 | организации, проводившие:

| соответствующие операции с указанием суммы реализованных или приобретенных товаров и суммы НДС, не подлежащей вычету |

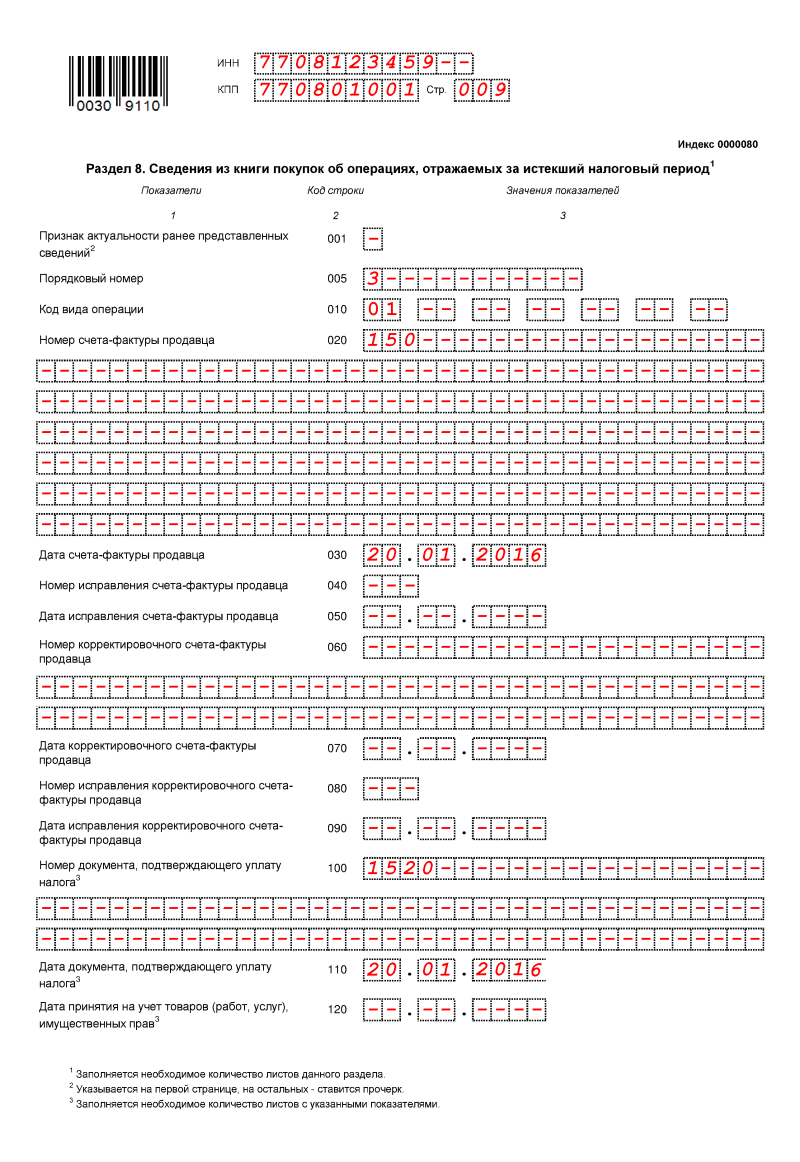

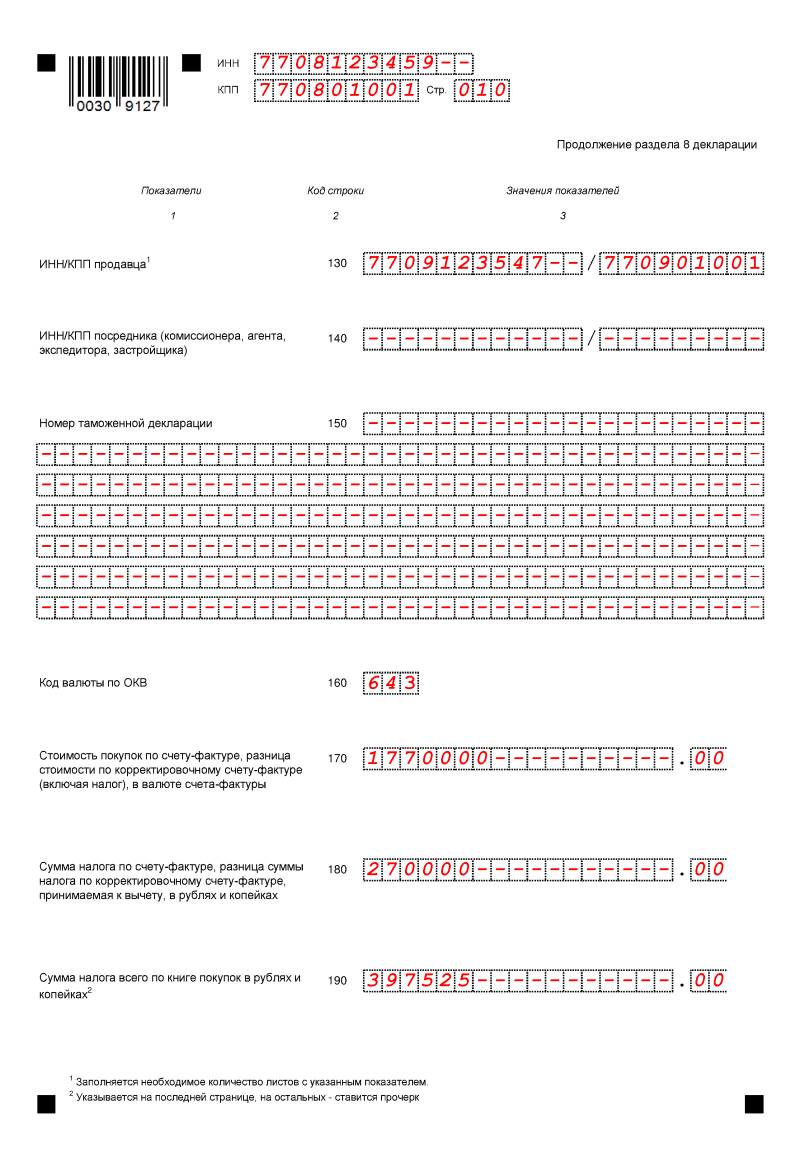

| Раздел 8 | организации, заявляющие налоговые вычеты | сведения из книги покупок |

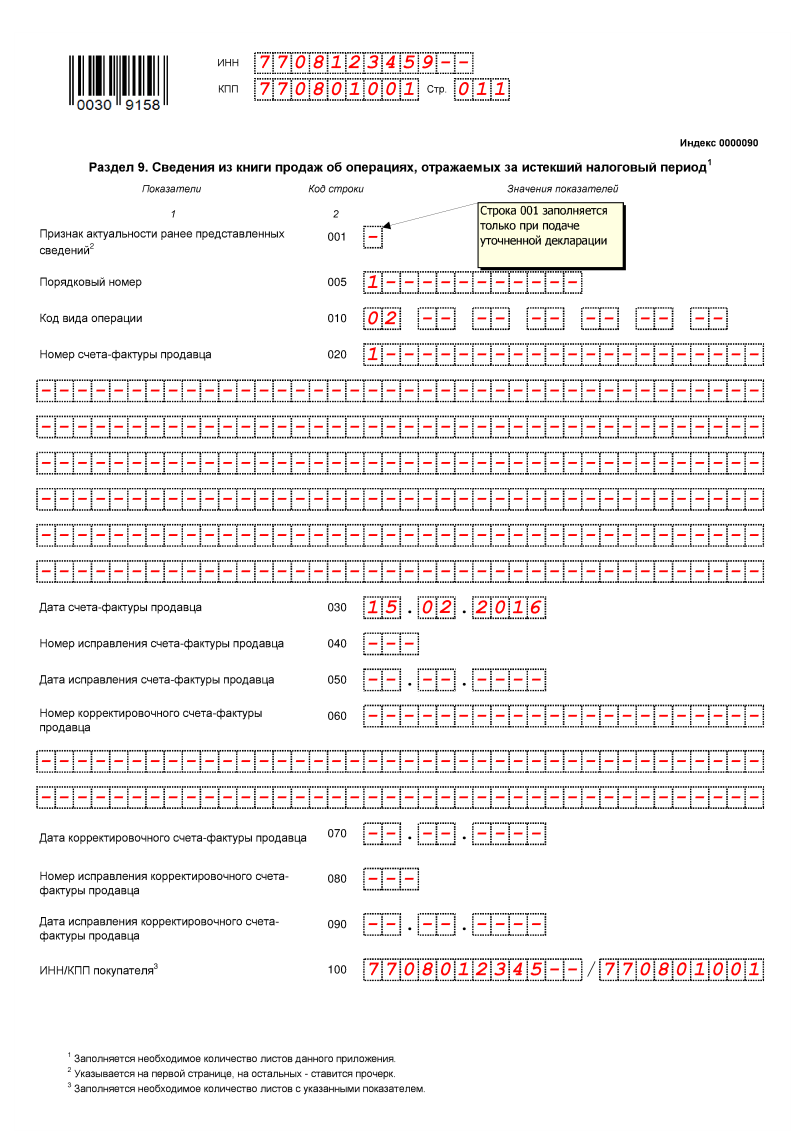

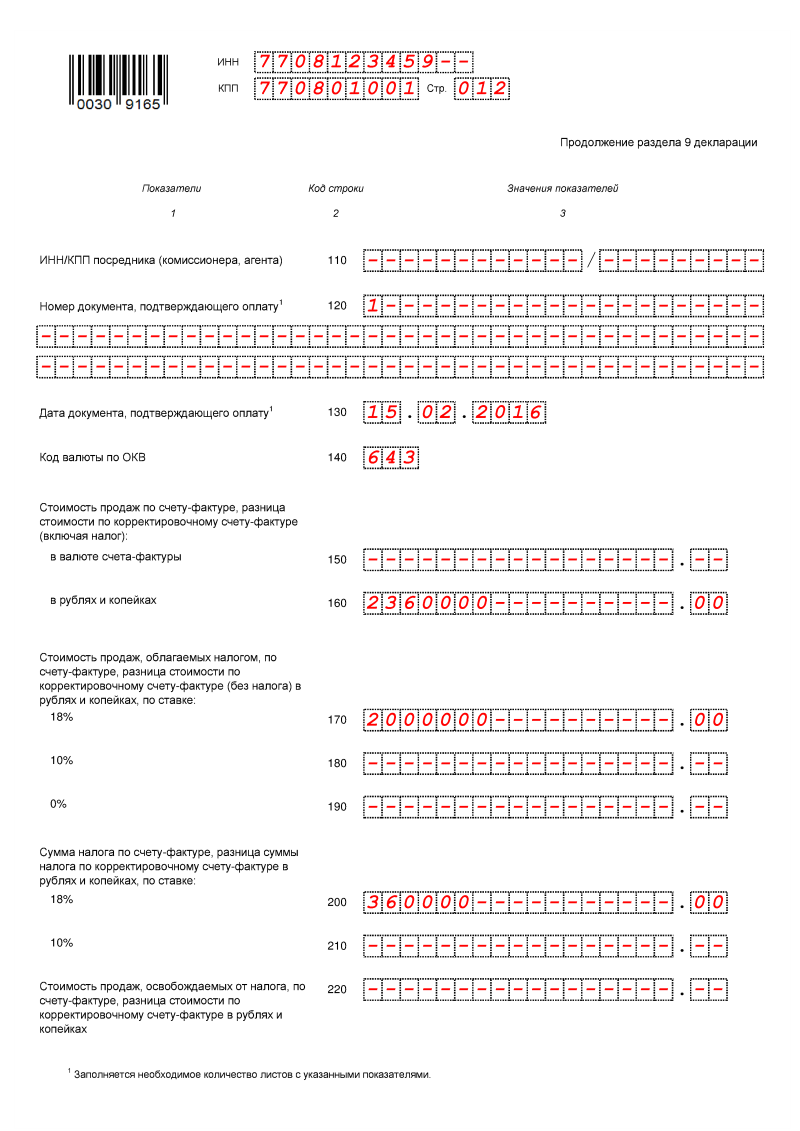

| Раздел 9 | все, у кого возникает обязанность по исчислению НДС | сведения из книги продаж |

| Раздел 10 | комиссионеры, агенты, застройщики, экспедиторы и прочие посредники, которые получали счета-фактуры в интересах другого лица | сведения из журнала учета полученных счетов-фактур по соответствующим операциям |

| Раздел 11 | комиссионеры, агенты, застройщики, экспедиторы и прочие посредники, которые выставляли счета-фактуры в интересах другого лица; | сведения из журнала учета выставленных счетов-фактур по соответствующим операциям |

| Раздел 12 | организации, не являющиеся плательщиками НДС или освобожденные от него, которые выставляли счета-фактуры с выделенной суммой налога | сведения из соответствующих счетов-фактур |

Пример заполнения основных разделов декларации вы можете найти в конце статьи.

Отчетность представлена — что дальше?

С 2015 года все декларации по НДС попадают в единую базу. При этом они автоматически проверяются как на внутренние ошибки — расхождение контрольных соотношений, неверное указание параметров и прочее, так и на внешние. Под этим подразумевается несоответствие данных о сделке в декларации продавца и покупателя. Информационная система ФНС сопоставляет сведения счетов-фактур контрагентов, выявляя «разрывы» цепочки НДС, то есть операции, по которым заявлен вычет, но налог не уплачен. В случае их обнаружения компания получит требование о предоставлении пояснений, которое необходимо удовлетворить в кратчайшие сроки.

Игнорирование этих требований может привести к санкциям со стороны налоговой службы вплоть до блокировки расчетного счета налогоплательщика.

Чтобы не допустить подобного, надежнее провести сверку со своими контрагентами еще до подачи декларации в налоговую инспекцию. Это можно сделать «вручную», связавшись с каждым из партнеров индивидуально. Но проще и надежнее воспользоваться сервисами, специально разработанными для этой цели, например, Контур.НДС+.

Добавить комментарий