В октябре текущего года вступили в силу различные поправки в отношении документов по учету НДС. Следующий отчет по этому налогу нужно будет подавать с учетом этих изменений. И будет это совсем скоро, уже в январе. Что именно изменилось? Мы собрали все новшества воедино, чтобы вы могли удостовериться, что все делаете правильно.

Изменения по счетам-фактурам

Новая графа

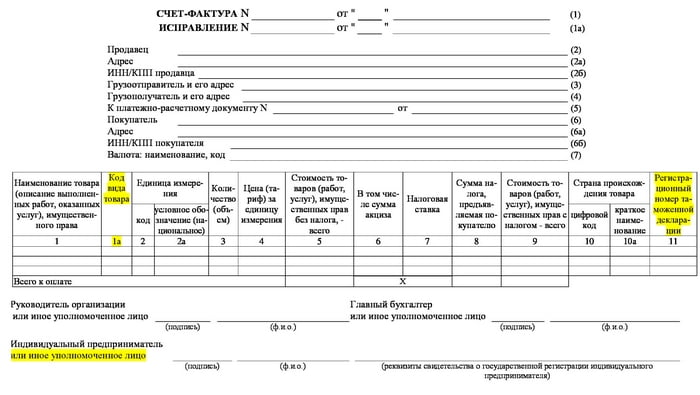

В счете-фактуре появилась новая графа: в обычном — 1а, а в корректировочном — 1б. В ней отражается код вида товара. Это касается только экспортеров, которые вывозят товары из России в страны Таможенного союза.

Подпись счетов-фактур от ИП по доверенности

В правилах из постановления № 1137 (далее Правила) закрепили право ИП делегировать полномочия на подписание счетов-фактур другим лицам. Для этого предприниматель должен составить доверенность у нотариуса. На самом деле, так можно было и раньше — Налоговый кодекс это позволяет. В Правилах же такая норма отсутствовала, и теперь ее туда внесли.

Адрес контрагента

По новым правилам, в счете-фактуре следует указывать адрес регистрации, а не фактического местонахождения контрагента. То есть тот, который фигурирует в реестре. Но даже если вы этого не знали, проблем с вычетом на этом основании быть не должно. Ведь идентифицировать лицо неверный адрес не помешает — налоговые органы могут сделать это по иным реквизитам.

Номер таможенной декларации

Графа 11 счета-фактуры предназначена для указания в ней регистрационного номера таможенной декларации. Заполнить эту графу необходимо и в том случае, если продается импортный товар, который упакован в России.

Регистрационный номер располагается в графе А листов таможенной декларации, основного и добавочных. Он имеет такой формат:

Код таможенного органа / дата регистрации / номер декларации.

Счета-фактуры застройщиков и экспедиторов

Установили правила, по которым счета-фактуры должны быть составлены экспедиторами, застройщиками и заказчиками, выполняющими роль застройщиков. Они должны выставлять счета-фактуры, указывая в них собственный номер и дату. В качестве продавца в таких документах должны фигурировать они сами — теперь это четко закреплено в Правилах. Таким образом, в строки 2, 2а, 2б счета-фактуры они вносят собственное наименование, адрес, ИНН / КПП соответственно.

В строку 5 вносятся даты и номера платежных поручений на перевод и получение средств. Они указываются через знак «;».

В графе 1 необходимо перечислить все товары по каждому продавцу из счетов-фактур. Получается, если товар приобретен у разных поставщиков, то объединить его в одной строке нельзя.

В графах с 2 по 10 указываются следующие сведения:

- экспедиторами — данные счетов-фактур, выставленных каждым из продавцов в той части, которая предъявлена клиентам;

- застройщиками — суммарные данные счетов-фактур, которые выставлены поставщиками товаров, работ и услуг и подрядчиками строительно-монтажных работ, в части, предъявленной инвесторам.

Изменение по корректировочному счету-фактуре

Теперь в корректировочном счете-фактуре, а именно в его дополнительных строках, можно отражать реквизиты первичного документа. Вариантов размещения дополнительной информации два:

- Добавить строки перед графой 1 или столбцы после графы 9. Такой вариант применяется, если корректировке подвергается сразу несколько счетов-фактур.

- Добавить строку после строки 5. В ней, например, можно разместить номер соглашения к договору, на основании которого произведена корректировка цены.

Главное правило, которое должно исполняться — форма счета-фактуры нарушаться не должна.

Как хранить документы по-новому

Изменения внесены и в правила хранения документов по НДС. Речь о счетах-фактурах, в том числе исправленных и корректировочных, извещениях покупателей о получение счетов-фактур, а также подтверждениях операторов электронного документооборота. Документы должны храниться в хронологическом порядке, то есть по дате, когда они выставлены, получены либо в них внесены исправления.

Экспедиторам и застройщикам теперь нужно хранить больше документов по учету НДС. Они должны хранить копии счетов-фактур, выставленных продавцом, на бумажном носителе. Кроме того, эти копии экспедитор или застройщик должен заверить и передать клиенту, в интересах которого он действует. Последний должен осуществлять хранение полученных документов.

Документы по НДС хранятся не менее 4 лет. Если речь идет о книгах или журналах, то срок исчисляется с даты последней записи в этом регистре. При электронном документообороте документы можно хранить без распечатки.

Что нового по ведению книги покупок

Изменены общие правила ведения книги покупок:

- Если компания подписала со своим контрагентом на спецрежиме соглашение о невыставлении счетов-фактур, то первичный или сводный учетный документ можно зарегистрировать в книге покупок и без них.

- Если товар принимается к учету частями, даты можно перечислить через знак «;».

Еще одно изменение коснулось ситуации, когда при получении предоплаты продавец не выставил счет-фактуру. В таком случае при восстановлении НДС в книге покупок регистрируется платежка, которая ранее была отражена в книге продаж. Ее реквизиты следует отразить в графе 3 книги покупок. Аналогичным образом можно указать реквизиты сводного документа на все полученные от покупателей авансы.

Кроме того, были уточнены правила регистрации исправленных счетов-фактур. Документ, содержащий ошибку, следует аннулировать в том же налоговом периоде, к которому он относится. То же самое касается и регистрации исправленного счета-фактуры. Если ошибка выявлена после окончания квартала, то следует использовать дополнительные листы книги покупок. Ранее аннулировать счет-фактуру с ошибкой и зарегистрировать новый можно было в том периоде, когда от поставщика получен исправленный документ. Теперь, если это произойдет, покупатель должен будет подавать «уточненку» по НДС.

Если в книге покупок регистрируется единый корректировочный счет-фактура, то его номер и дата должны быть указаны в графе 3, а графа 4 остается незаполненной.

Также с единым корректировочным счетом-фактурой связаны такие изменения:

- если уменьшается стоимость товаров, то в графах 9 и 10 книги покупок продавец указывает наименование и ИНН покупателя из единого корректировочного счета-фактуры;

- если стоимость товара увеличивается, покупатель в графах 9 и 10 книги покупок указывает реквизиты продавца из единого корректировочного счета-фактуры.

Если поставщик не является плательщиком НДС, то при уменьшении стоимости товара в графе 3 книги покупок следует отразить либо реквизиты документа, подтверждающего согласие поставщика на уменьшение стоимости, либо реквизиты корректировочного счета-фактуры.

Как известно, в книге покупок покупателю иногда приходится указывать собственные реквизиты. Например, в ситуации, когда возвращается аванс или составляется счет-фактура при уменьшении стоимости. Теперь в правилах определено, когда при таких операциях продавцу не нужно заполнять собственные реквизиты. Так, это не требуется, если:

- регистрируется сводный счет-фактура, выставленный комиссионером (агентом);

- регистрируется счет-фактура, выставленный налоговым агентом, который приобретает товары и услуги у иностранного лица;

- отражаются импортные операции.

И последнее новшество по ведению книги покупок касается импортеров. Когда товары ввозятся в Россию, в графе 3 книги покупок следует указать номер таможенной декларации. Номеров может быть несколько, в этом случае их следует разделить знаком «;». Их же необходимо указать в декларации по НДС, раздел 8, строка 150.

Если же импорт происходит из стран Таможенного союза, то в графе 3 книги покупок указывается номер и дата заявления о ввозе и уплате косвенных налогов. Перечисления реквизитов здесь быть не может, поскольку заявление на ввоз бывает только одно. Это связано с тем, что НДС к вычету принимается по каждому из них.

Новшества по ведению книги продаж

Теперь в книге продаж можно зарегистрировать документы, заменяющие счета-фактуры. Это актуально, если покупателем выступило физическое лицо, а также если продавец и его контрагенты на УСН договорились работать без счетов-фактур. Кроме того, в книге продаж можно указать реквизиты одного документа по всем полученным от покупателей авансам.

Если операция проведена без выставления счета-фактуры, в книге продаж нужно зарегистрировать первичный или сводный документ. Кроме того, допустимо регистрировать платежно-расчетные документы или те, которые подтверждают, что покупатель согласился на увеличение стоимости.

Экспортеры в страны ЕАЭС должны указать в графе 3б код вида товара, который вывозится из России.

Кроме того, в правилах приведен перечень случаев, когда наименование, ИНН и КПП покупателя не подлежат отражению в книге продаж. Так, реквизиты покупателя не заполняются в счете-фактуре, который:

- составлен комитентом комиссионеру, реализующему от своего имени в адрес двух и более покупателей;

- сформирован при продаже иностранной организации, не зарегистрированной в РФ;

- содержит суммарные данные по операциям продавца;

- содержит суммарные данные по авансам.

Важное изменение введено в части учета вкладов в уставный капитал. Если в качестве вклада передается имущество, нематериальные активы или имущественные права, то документ, которым оформляется такая сделка, подлежит отражению в книге продаж. Сумму НДС при этом необходимо выделить, поскольку она подлежит восстановлению. Субъект, который принимает такой вклад, должен зарегистрировать те же самые документы в книге покупок. Именно на их основании он сможет заявить налоговый вычет. При соблюдении этих правил стороны смогут избежать разночтений во время прохождения сверки деклараций по НДС налоговыми органами.

Уточнено, как отражать в книге продаж единые корректировочные счета-фактуры. Номер и дату документа следует отразить в графе 3, а графу 4 оставить незаполненной.

Если стоимость в результате корректировки увеличилась, то продавец, отражая единый корректировочный счет-фактуру в книге продаж, в графах 7 и 8 указывает реквизиты покупателя из этого же счета-фактуры. Если стоимость уменьшилась, то операция в книге продаж фиксируется покупателем. При этом по единому корректировочному счету-фактуре в графах 7 и 8 указываются реквизиты продавца из этого же документа.

Напоминаем, что данные книг покупок и продаж являются частью декларации по НДС и проходят перекрестную проверку. Чтобы избежать несовпадений со сведениями, которые указали контрагенты, рекомендуем свериться с ними перед сдачей отчетности.

Новшества в части ведения журнала учета счетов-фактур

В первую очередь, выделены два условия, при которых упомянутый журнал должен вестись:

- Субъект ведет предпринимательскую деятельность по договорам комиссии (субкомиссии), агентским (субагентский) договорам на реализацию или приобретение чего-либо от имени комиссионера/агента, по договорам транспортной экспедиции и при выполнении функции застройщика.

- В рамках приведенной в пункте 1 деятельности субъект выставляет или получает счета-фактуры.

Таким образом, если, например, совершаются сделки с субъектами на УСН, то есть счета-фактуры не выставляются, то и журнал учета вести не нужно.

Также изменились некоторые правила ведения журнала. Во-первых, в части 2, где отражаются полученные счета-фактуры, теперь можно регистрировать документы, поступившие в следующем налоговом периоде.

Во-вторых, уточнили порядок внесения в журнал исправлений. Их нужно вносить за тот период, когда был зарегистрирован счет-фактура с ошибкой. При этом в одной строке указываются данные, которые аннулируются, со знаком «минус», а в другую вносятся корректные данные.

Изменения коснулись и ведения журнала посредниками. Сводный счет-фактуру следует отражать так: данные из документов, на основе которых составлен сводный счет-фактура, необходимо указывать отдельными позициями по каждому продавцу или комитенту.

Если посредник выставляет один счет-фактуру на собственный и комиссионный товар, то в графе 14 следует отразить полную его стоимость, а сумму НДС в графе 15 лишь в части, относящейся к комиссионному товару.

И заключительный блок уточнений касается правил ведения журнала при импорте. Если товары ввозятся не из стран Таможенного союза, то в журнал учета счетов-фактур нужно внести данные таможенной декларации. В графе 14 следует указать стоимость ввезенных товаров, которую покупатель отразил в учете.

Если же импорт производится из стран ЕАЭС, то в графе 14 журнала учета счетов-фактур нужно указать сумму, равную налоговой базе, отраженной в графе 15 заявления о ввозе.

Обзор основных изменений по документам, связанным с НДС:

[youtube https://www.youtube.com/watch?v=SnKyoIX_Zbo]

Добавить комментарий