Корректирующую форму можно подать, только если принят исходный отчёт. Если его не приняли, придётся внести исправления и повторить отправку.

Корректировки всегда вносят в 1 Раздел с приложениями 1 и 2 либо во 2 Раздел (в случае КФХ). Необходимость корректировки других разделов и приложений зависит от ситуации. Рассмотрим наиболее распространённые случаи.

Когда данные по сотрудникам не требуют корректировки

В отчёт входят лишь сведения о юрлице с номером корректировки, отличным от нуля, на титульном листе. Данные по сотрудникам в отчёт не включаются. Чтобы исключить из него сотрудников, достаточно снять с них галочки в 3 Разделе.

Если 1 Раздел рассчитывается автоматически, необходимо обновить список сотрудников. Контур.Экстерн рассчитывает суммы по всем лицам из списка, независимо от галочек. Нужно отметить галочкой лишь тех сотрудников, которые должны быть в корректирующем отчёте.

Некоторые системы, например, Экстерн, сверяют суммы по юрлицу и сотрудникам лишь в исходном отчёте. Чтобы проверить корректирующую форму, выполните следующее:

- Если на титульном листе есть номер корректировки, уберите его. В Разделе 3 актуализируйте список сотрудников.

- В приложениях Раздела 1 переведите поля в автоматический режим.

- Если РСВ не за 1-ый квартал, проверьте актуальность сведений в предыдущих кварталах.

- Если выявите неактуальные сведения, загрузите отчёты в режиме до импорта.

- Запустите проверку и при необходимости исправьте ошибки.

- Проставьте на титульном листе номер корректировки.

- Сформируйте отчёт, после чего направьте его в ФНС.

Если вы попытаетесь направить отчёт с реквизитами предыдущего отчёта, Контур.Экстерн вас предупредит:

- Если налоговые инспекторы приняли первичный отчёт, но вам нужно направить корректировку, Экстерн выдаст номер, который следует указать.

- Если первичный отчёт не приняли, система предупредит, что перед направлением корректировки следует сдать именно его с номером, равным нулю.

- Если налоговики ещё не приняли первичный отчёт, Экстерн сообщит, что нужно дождаться ответа ФНС, после чего направить корректировку.

Когда нужно внести корректировку в Раздел 3 (кроме ФИО и СНИЛС)

На титульном листе укажите номер корректировки, например, «1—», «2—» и т.д. В соответствии с порядком заполнения включите в форму только тех сотрудников, по которым требуется откорректировать данные.

Раздел 3: в карточке сотрудника скорректируйте необходимые данные, кроме ФИО и СНИЛС. Дату рождения и паспортные данные нужно корректировать именно так, а не через аннулирование.

Если вам нужно внести корректировку в сумму по сотруднику, внесите изменения и в приложения в Разделе 1. Если сумму корректировать не нужно, Раздел 1 и приложения к нему остаются неизменными.

Имейте в виду, что сервисные проверки работают на всех сотрудников, только когда на титульном листе проставлен номер корректировки, равный нулю. Чтобы проверить отчёт, воспользуйтесь представленным ранее алгоритмом.

Когда нужно внести корректировку в ФИО или СНИЛС

На титульном листе укажите номер корректировки, например, «1—», «2—» и т.д.

Раздел 3: включите в РСВ два третьих раздела сотрудника, при этом направьте их в одном расчёте:

- с ошибочными ФИО или СНИЛС с нулевым (удалённым) подразделом 3.2 и признаком аннулирования данных о сотруднике в строке 010

- с правильными ФИО или СНИЛС с верными суммами в подразделе 3.2 и без признака аннулирования данных о сотруднике в строке 010

Если нужно внести корректировку не только в ФИО или СНИЛС, но и откорректировать суммы по сотруднику, внесите изменения в Раздел 1. Если сумму корректировать не нужно, Раздел 1 и приложения к нему остаются неизменными.

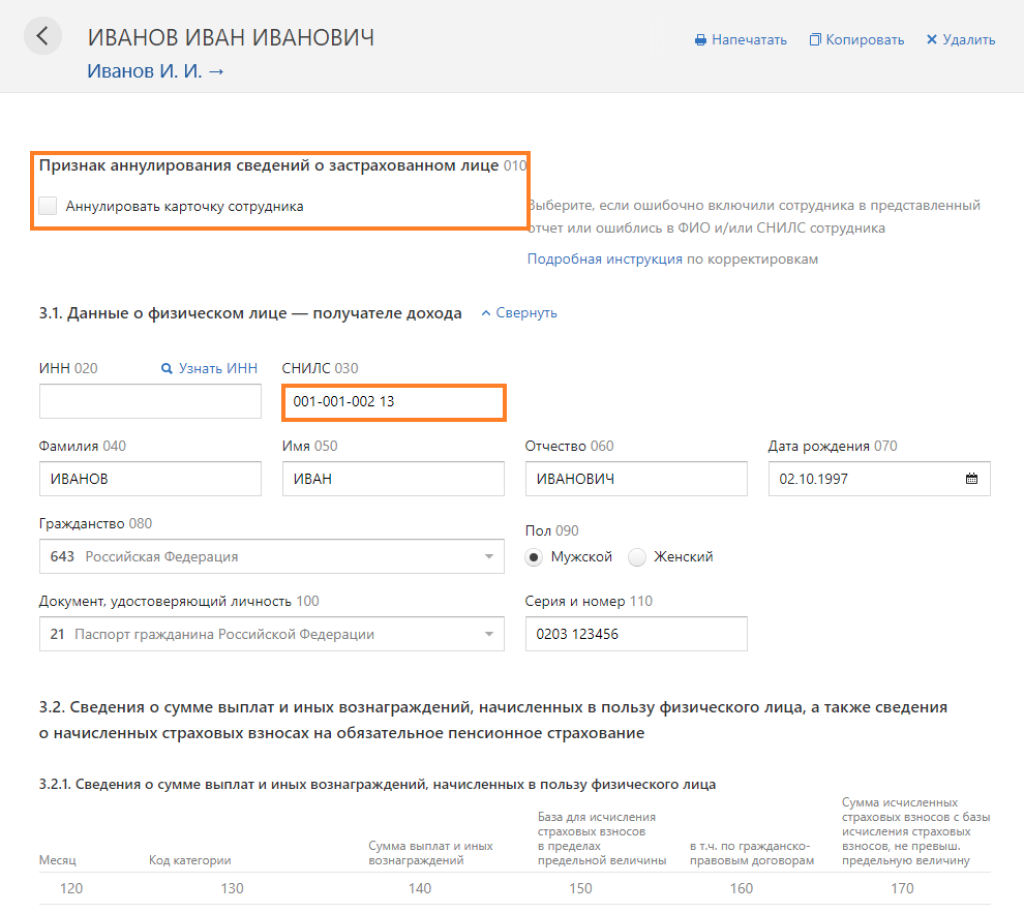

Приведём пример реального, но ошибочного СНИЛС.

В первичном отчёте у сотрудника компании Иванова И.И. указан СНИЛС 001-001-001 12. Однако оказалось, что у него в ПФР два лицевых счёта – второй СНИЛС 001-001-002 13, при этом именно на него производится учёт персонифицированных данных. И тот, и другой номер СНИЛС существуют, поэтому данные по первому СНИЛС были загружены в базу ФНС. При указанных обстоятельствах налоговики направят уведомление о необходимости уточнить расчёт, поскольку номер СНИЛС физлица не соответствует данным, имеющимся в ФНС.

Чтобы внести корректировки, нужно включить в отчёт две карточки сотрудника:

- первую – с ошибочными данными, требующими исправления (исключения из базы ФНС)

- вторую – с правильными данными, которые следует включить в базу

В 1-ой карточке в Разделе 3 с номером СНИЛС 001-001-001 12 нужно поставить галочку в строке «аннулировать карточку сотрудника», после чего подраздел 3.2 автоматически удалится.

Во 2-ой карточке в Разделе 3 с номером СНИЛС 001-001-002 13 галочка в строке «аннулировать карточку сотрудника» не ставится. То есть нужно указать в подразделе 3.2 верные суммы.

Когда сотрудника забыли включить в первичный отчёт

В корректирующую форму нужно включить забытого сотрудника. Соответственно в Разделе 1 и приложениях 1 и 2 к Разделу 1 поменяются суммы (с учётом этого сотрудника). То есть суммы нужно указать такими, какими они должны быть по всей компании.

Следует отметить, что при отправке каждой новой корректировки на титульном листе проставляется новый номер.

Когда сотрудника включили в первичный отчёт по ошибке

Направьте корректирующую форму с Разделом 3 этого сотрудника с признаком аннулирования сведений в строке 010 и исключением подраздела 3.2. Так вы обнулите по нему сведения в базе ФНС.

В строках 010 и 020 (015) приложений 1 и 2 к Разделу 1 уменьшите число застрахованных лиц. Соответственно, в Разделе 1 и приложениях 1 и 2 к Разделу 1 суммы уменьшатся.

Когда в отчёт включили не того сотрудника

В корректирующую форму нужно включить и того, и другого сотрудника.

- Подлежащего исключению с нулевым (удалённым) подразделом 3.2 и признаком аннулирования сведений в строке 010.

- Верно включённого сотрудника с правильными данными и суммами в подразделах 3.2.1 и 3.2.2, а также без признака аннулирования сведений в строке 010.

Корректировке подлежит и Раздел 1 с приложениями 1 и 2. Нужно вычесть из общих сумм компании суммы сотрудника, включённого по ошибке. Затем добавить суммы по сотруднику, который изначально не попал в отчёт.

Когда приобретено или утрачено право на пониженный тариф (перерасчёт взносов)

Укажите новый код тарифа в уточняющих расчётах за предыдущие отчётные периоды в приложениях 1 и 2 к Разделу 1. Там же поменяйте суммы взносов с учётом нового тарифа.

В корректирующую форму внесите всех сотрудников. В карточке каждого сотрудника в подразделе 3.2.1 укажите две категории застрахованного лица:

- старую – с нулевыми суммами

- новую – с верными суммами

Если перерасчёт взносов произведён по тарифу, который применяется субъектами МСП, добавьте в уточняющий расчёт приложения 1 и 2 с кодом тарифа «20». Также измените суммы в приложениях с кодом тарифа «01». В карточке каждого сотрудника в подразделе 3.2.1 укажите две категории застрахованного лица:

- НР – с суммами в пределах МРОТ

- МС – с суммами свыше МРОТ

Читайте также Календарь бухгалтера: май 2022

Добавить комментарий