Хоть с действующего года ЕНВД прекращает своё действие на территории РФ, но сдать декларация за IV квартал 2020 года всё-таки придётся. При этом необходимо будет учесть тонкости заполнения, поскольку имеет место уменьшение налога на страховые взносы.

Напомним, что бланк декларации по ЕНВД утверждён приказом ФНС от 26 июня 2018 года № ММВ-7-3/414. Срок представления декларации установлен до 20 января, а крайний срок уплаты налога – на 25 января. В 2020 году, кроме титульного листа, заполнению подлежат три раздела, Раздел 4 стал неактуальным.

Скачать бланк Декларация ЕНВД за 4 квартал 2020

В статье порядок заполнения будет рассматриваться на примере компании, чья деятельность осуществляется в Москве.

Порядок оформления декларации по ЕНВД

Декларация по ЕНВД может быть представлена в налоговый орган как на бумажном носителе, так и в электронном виде с использованием ТКС.

Если налогоплательщик заполняет бумажную декларацию вручную, то допускается использовать чернила чёрного, синего или фиолетового цвета. Если для заполнения будет применяться компьютерная техника, то можно скачать бланк и воспользоваться возможностями Word или Excel.

Также компании могут использовать в работе специальное программное обеспечение «Налогоплательщик ЮЛ», позволяющее заполнять декларации, в том числе по ЕНВД. Установочный файл программы и необходимые обновления размещены на сайте ФНС.

Читайте также Отчётность за 2020 год сдавать только в электронном виде

Основные требования к оформлению декларации:

- данные заполняются слева направо

- если по строке с показателем остаются пустые клетки, то в них необходимо проставить прочерки (при ручном заполнении декларации)

- при использовании специального ПО, прочерки ставить не нужно, вносимые показатели автоматически выравниваются по правому краю

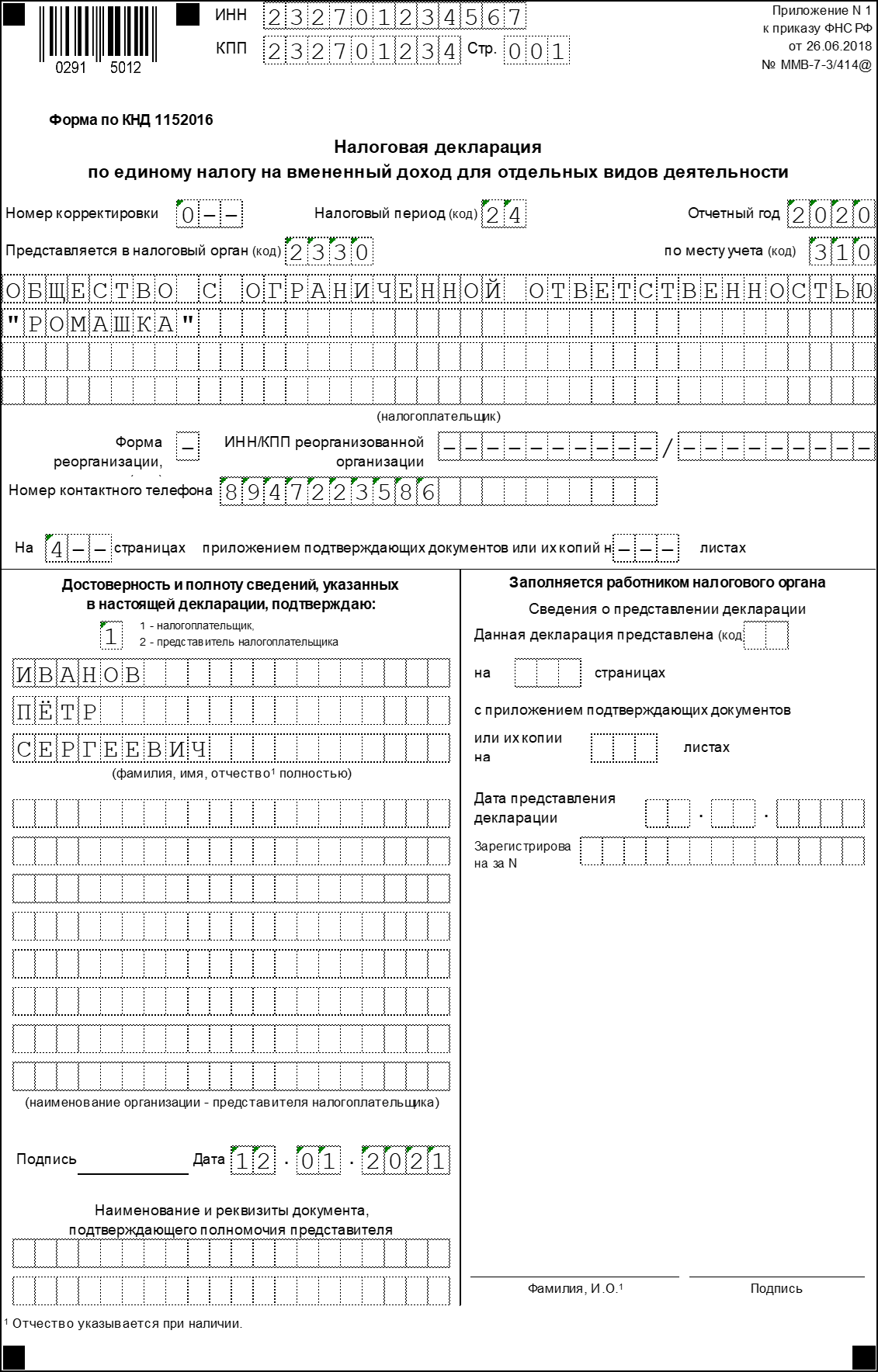

Титульный лист декларации по ЕНВД

На титульном листе, а также на всех последующих листах, указывается ИНН и КПП юридического лица. ИП поле КПП не заполняют ввиду отсутствия данных.

Если декларация исходная, то указывается номер корректировки «0», в случае уточнения необходимо указать соответственно «1», «2», «3» и т.д.

Для декларации за IV квартал 2020 года указывается период «24».

Дальше необходимо указать код налогового органа, в который представляется декларация.

Поле «Налогоплательщик» предназначено для указания полного наименования юридического лица.

Далее указывается код формы реорганизации, а также ИНН/КПП реорганизованной организации при наличии соответствующих сведений.

На титульном листе вносятся сведения о контактном телефоне и отражается количество заполненных страниц декларации.

В отдельном блоке указывается ФИО директора или представителя, ответственного за достоверность представленных сведений. Далее следует подпись и дата.

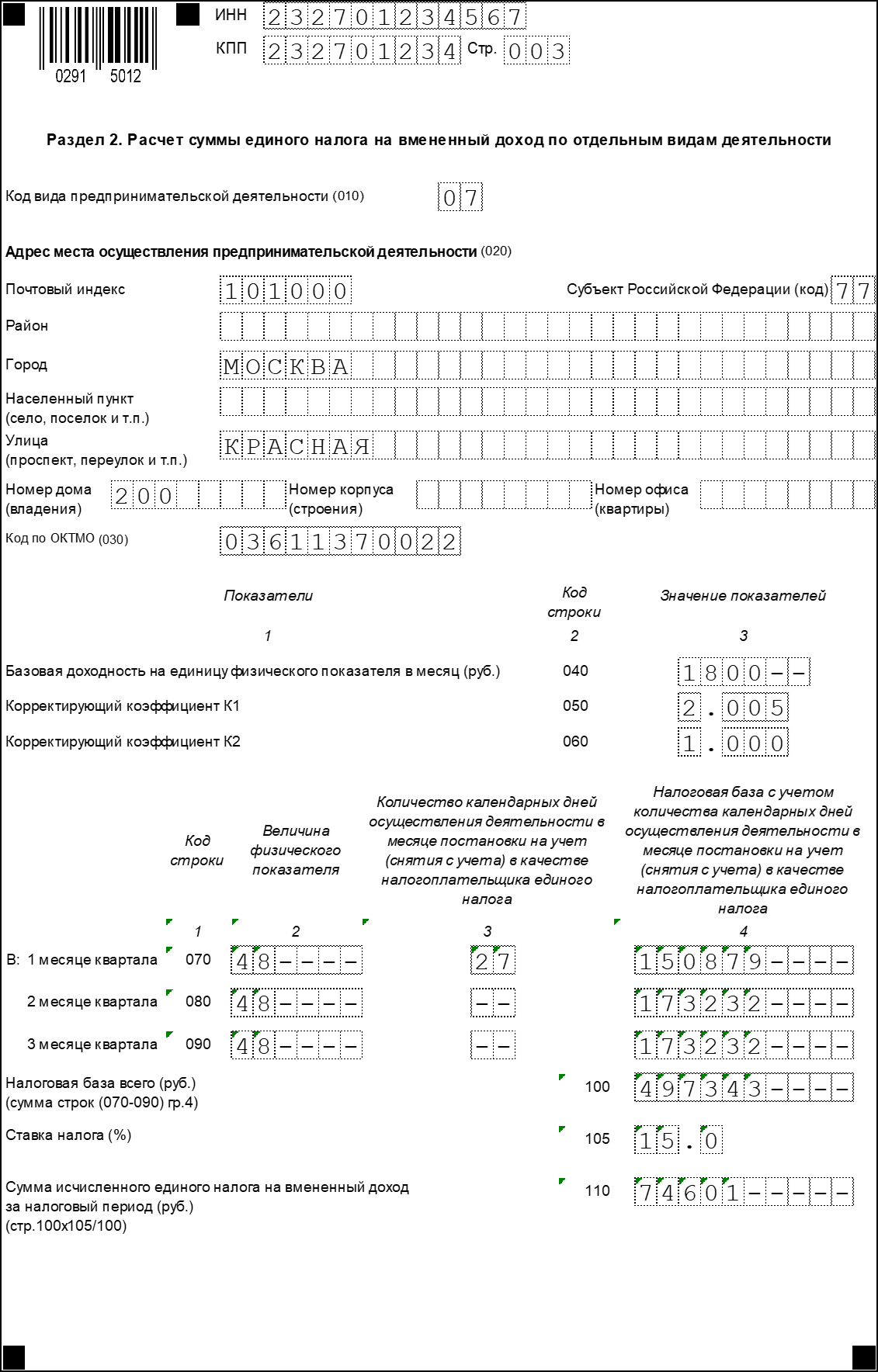

Раздел 2 декларации по ЕНВД

После заполнения титульного листа необходимо перейти к заполнению Раздела 2, в котором отображаются сведения о суммах налога по отдельным видам деятельности. Для каждого вида придётся заполнить отдельный раздел.

После указания ИНН и КПП необходимо указать один из доступных кодов вида предпринимательской деятельности, полный перечень которых приведён в Приложении 5 Порядка заполнения.

В отдельном блоке указываются сведения касательно адреса, по которому осуществляется деятельность:

- почтовый индекс

- код субъекта РФ

- район

- город/населённый пункт

- улица

- номер дома, корпуса, офиса

После адреса выделено поле для кода ОКТМО.

Далее указывается величина базовой доходности по выбранному виду деятельности с указанием коэффициента-дефлятора К1 (строка 050), который на 2020 год составляет 2,005, и коэффициента К2 (строка 060), который устанавливается нормативными актами внутри определённого города или района.

Если показатель К2 не прописан в нормативной документации, то его значение по умолчанию равно 1.

После этого в декларации рассчитывается налоговая база за каждый месяц отчётного периода (строки 070-090), которая рассчитывается как:

НБ = БД х К1 х К2 х ФП

- НБ – налоговая база

- БД – базовая доходность

- К1 – коэффициент-дефлятор

- К2 – коэффициент регионального применения

- ФП – величина физического показателя

Если в отчётном периоде режим ЕНВД применялся неполный месяц, то при расчёте налоговой базы в таком месяце необходимо осуществлять пропорционально дням использования «вменёнки».

По строке 100 указывается итоговое значение налоговой базы по итогам отчётного квартала.

Строка 110 предназначена для суммы исчисленного налога по ЕНВД.

Читайте также Изменения в бухгалтерском и налоговом учёте с 2021 года

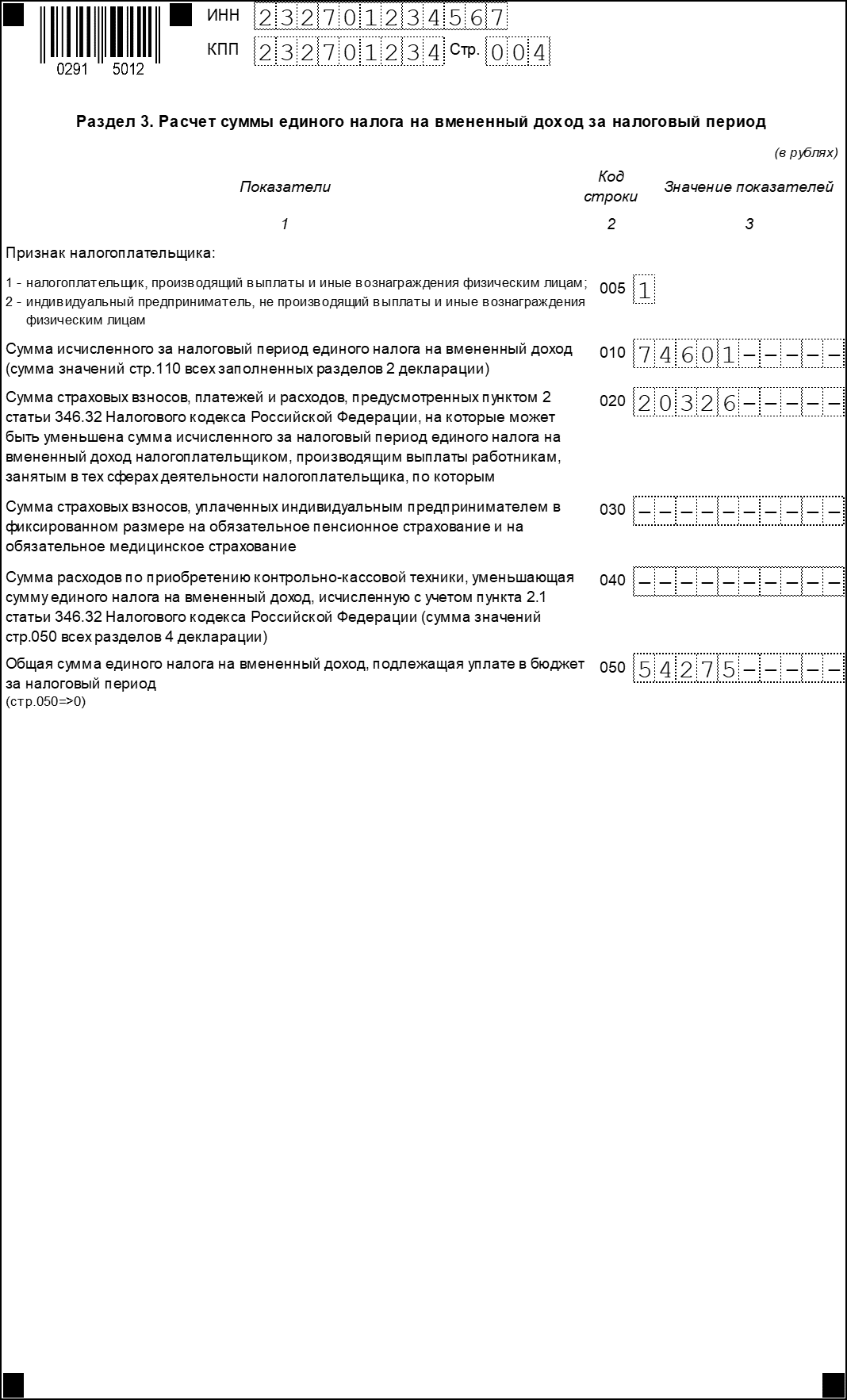

Раздел 3 декларации по ЕНВД

После Раздела 2 следует перейти к заполнению Раздела 3, в котором отображаются суммы налога за налоговый период.

Для начала необходимо указать соответствующее значение в поле «Признак налогоплательщика».

Строка 010 предназначена для подведения итога по суммам исчисленного налога по строкам 110 из Раздела 2. Напомним, что количество Разделов 2 соответствует количеству видов деятельности, осуществляемых в компании.

В рассматриваемом примере один вид деятельности, следовательно, один Раздел 2.

По строке 020 приводятся суммы взносов в отношении наёмного персонала и прочие расходы, за счёт которых можно снизить конечную сумму налога (например, оплата больничного листа за счёт работодателя).

По общему правилу декабрьские взносы перечисляются в январе, но как известно, в 2021 году режим ЕНВД уже не действует. Как быть?

На этот случай Федеральным законом от 23 ноября 2020 года № 373-ФЗ введено новое условие: декабрьские взносы и пособия из строки 020, перечисленные в январе, могут быть использованы для уменьшения суммы налога в IV квартале 2020 года. Стоит отметить, что в расчёт могут быть взяты только те суммы, которые исчислялись в отношении персонала, задействованного в деятельности ЕНВД.

За счёт суммы по строке 020 можно снизить величину налога к уплате, но не более чем на 50 % от значения строки 010.

Строка 030 в рассматриваемом случае не заполняется, поскольку она предназначена для индивидуальных предпринимателей, уплачивающих фиксированный размер страховых взносов.

По строке 050 указывается итоговая сумма налога, подлежащая уплате в бюджет, которая рассчитывается как разница между строками 010-040.

Значение строки 050 должно быть больше или равно нулю.

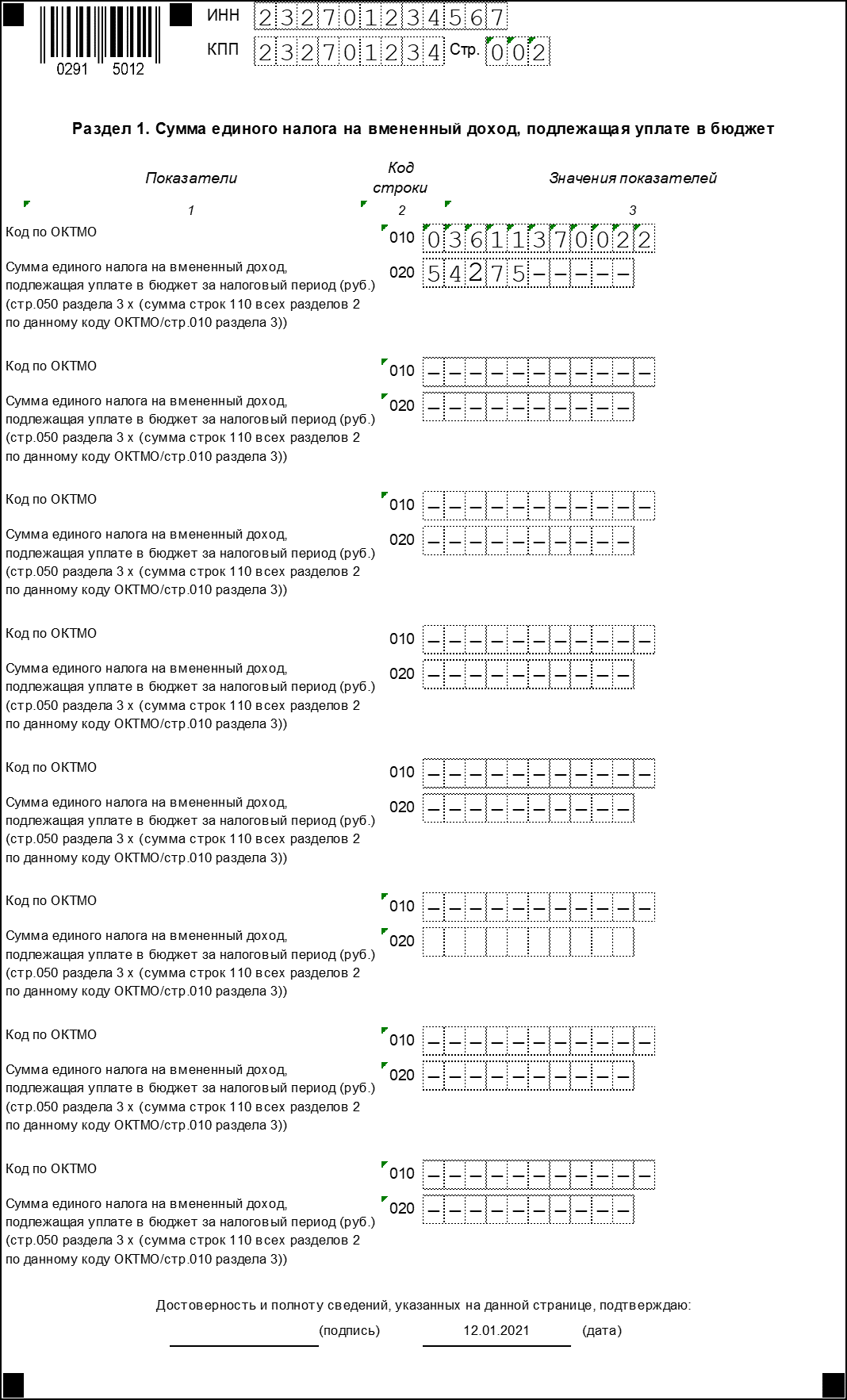

Раздел 1 декларации по ЕНВД

В Разделе 1 необходимо отразить сумму налога, подлежащую уплате в бюджет, которая была получена в Разделе 3.

Если в деятельности компании присутствует несколько ОКТМО, то сумма налога указывается отдельно по каждому коду.

Читайте также Грядущие изменения трудового законодательства

Добавить комментарий