Порядок оплаты страховых взносов ИП:

- ИП-работодатель платит страховые взносы за работников в том же порядке, что и юридические лица.

- Оплата страховых взносов ИП за себя осуществляется по особому порядку.

В статье подробно разберём особый порядок уплаты страховых взносов ИП за себя:

- правила расчёта и уплаты страховых взносов ИП

- порядок расчёта дополнительных взносов на ОПС, ограничение их размера

Правила расчёта и уплаты страховых взносов ИП:

Обязанность по уплате страховых взносов за себя возникает с момента госрегистрации ИП – получения статуса индивидуального предпринимателя (п. 1 ст. 23 ГК РФ), прекращается — с момента исключения ИП из ЕГРИП.

Важно: если ИП не исключат из ЕГРИП, считается, что он не утратил статус ИП, и, соответственно, он должен оплачивать страховые сборы вне зависимости от того, осуществлял ли он свою деятельность (письмо Минфина РФ от 21 сентября 2017 г. № 03-15-05/61112).

Согласно п. 6 ст. 430 НК РФ, предприниматели не уплачивают сборы по обязательному соцстрахованию:

- по временной нетрудоспособности

- в связи с материнством и родами

Однако они могут уплачивать их на добровольной основе (подп. 2 п. 1 ст. 419 НК РФ, п. 6 ст. 430 НК РФ, ч. 3 ст. 2 ФЗ от 29 декабря 2006 г. № 255-ФЗ).

ИП, которые ведут бухгалтерский учёт по автоматизированной упрощённой системе налогообложения (АУСН):

- должны уплачивать фиксированный размер взносов по страхованию от несчастных случаев на производстве и профессиональных заболеваний — 2 040 рублей в год (сумма взноса ежегодно индексируется)

- не должны уплачивать взносы на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС)

Фиксированные платежи состоят из 2 частей:

- постоянную должны уплачивать все ИП (есть некоторые исключения)

- дополнительную (переменную) оплачивают предприниматели, получившие доход за календарный год в сумме, превышающей 300 тысяч рублей

Чтобы получить освобождение от уплаты, необходимо предоставить в налоговую инспекцию по месту регистрации соответствующее заявление и приложить к нему подтверждающие документы (п. 7 ст. 430 НК РФ, ФЗ от 28 декабря 2013 г. № 400-ФЗ).

Освобождение предоставляется на срок:

- прохождения военной службы

- ухода за инвалидом первой группы или ребёнком-инвалидом, а также за лицом, достигшим 80-летнего возраста

- отпуска по уходу за ребёнком

- совместного проживания с супругом-военнослужащим, который проходит военную службу по контракту, в местности без возможности трудоустройства (не более 5-ти лет)

- совместного проживания за границей с супругом, который работает в организациях, согласно утверждённому Правительством РФ перечню (не более 5-ти лет)

- приостановления статуса адвокатской деятельности

- нахождения под стражей лиц, которые были необоснованно привлечены к уголовной ответственности, репрессированы и впоследствии реабилитированы, а также в период отбывания ими наказания в местах заключения или в ссылке

В письме ФНС России от 19 октября 2021 г. № БС-4-11/14780@ размещена форма заявления об освобождении от уплаты страховых взносов.

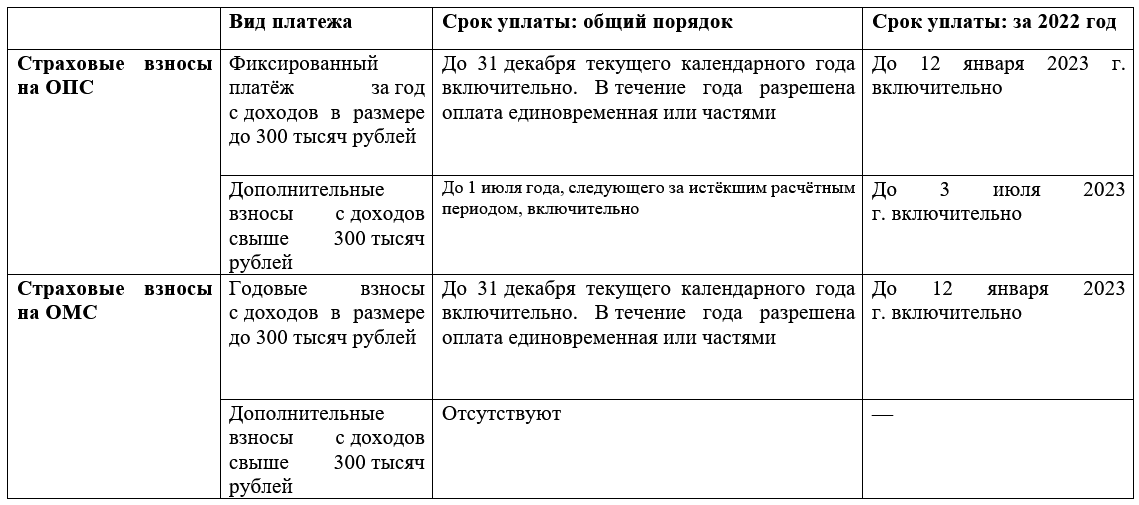

Обратите внимание: согласно п. 7 ст. 6.1 НК РФ, если последний день уплаты страховых сборов приходится на выходной либо нерабочий праздничный день, то окончание срока уплаты взносов автоматически переносится на ближайший рабочий день, следующий за ним.

Предпринимателю необязательно составлять график платежей и точно следовать ему: он может самостоятельно определять порядок проведения страховых платежей в виде фиксированных сумм в течение года. Главное – оплатить взносы за текущий год до конца года, иначе на сумму недоимок будет начислена пеня по ст. 75 НК РФ.

К предпринимателям не применяются пониженные тарифы по уплате страховых сборов. В таблице ниже приведён размер фиксированных платежей ИП за себя за 2022 год в соответствии с п. 1 ст. 430 НК РФ.

| Вид платежа | Размер платежа |

| Обязательное пенсионное страхование | 34 445 рублей |

| Обязательное медицинское страхование | 8 766 рублей |

| Итого: | 43 211 рублей |

Порядок расчёта дополнительных взносов на ОПС и их ограничение

Дополнительный взнос необходимо оплачивать только тем предпринимателям, чей доход в текущем году превысил 300 тысяч рублей. Он составляет 1% от суммы дохода, превышающей указанный размер дохода.

Типовая формула для расчёта суммы дополнительных взносов в ПФР за 2022 год:

Сумма доп. взносов = (сумма дохода за 2022 — 300 тысяч рублей) * 1%

Для дополнительного страхового взноса в ПФР действует ограничение: максимум, который нужно заплатить ИП (сумма фиксированных и дополнительных взносов в ПФР) за расчётный период (подп. 1 п. 1 ст. 430 НК РФ) равен восьмикратному фиксированному размеру страховых взносов на ОПС.

За 2022 год он составляет 275 560 рублей (8 * 34 445 рублей).

К примеру, за 2022 год размер дополнительных платежей на ОПС не может превышать 241 115 рублей:

(8 * 34 445 рублей) — 34 445 рублей = 241 115 рублей

Читайте также Особенности единого налогового платежа для юридических лиц и ИП

Добавить комментарий