В апреле всем организациям и предпринимателям стал доступен упрощённый порядок ускоренного возмещения НДС из бюджета до окончания камеральной проверки: 11 дней вместо 3 месяцев. Перечень лиц, имеющих право на возмещение НДС в заявительном порядке, расширен.

Рассмотрим механизм ускоренного возмещения НДС, что нужно учесть при подготовке декларации за 1 квартал 2022 года.

Механизм ускоренного возмещения НДС

В заявительном порядке можно возместить НДС до окончания камеральной проверки: в течение 11 рабочих дней после подачи заявления ФНС возвращает налог «авансом», а окончательную проверку проводит после.

3 варианта развития событий:

- Полное подтверждение возмещённой суммы.

- Частичное подтверждение возмещённой суммы.

- Признание суммы необоснованно возмещенной.

При 2 и 3 вариантах необходимо вернуть в налоговую возмещённый излишек с процентами.

Обратите внимание: по-прежнему продолжает действовать стандартный порядок возмещения. Чтобы потом не оплачивать проценты в случае признания НДС необоснованно возмещённым, вы можете вернуть деньги уже после камеральной проверки.

Кому разрешено применение заявительного порядка возврата НДС

ФЗ от 26 марта 2022 г. № 67-ФЗ расширил перечень организаций и предпринимателей, который могут получить возмещение налога в заявительном порядке, чтобы поддержать налогоплательщиков и быстрее вернуть излишне уплаченный НДС.

Ранее подобная привилегия была доступна только крупному бизнесу. Малое предпринимательство могло получить её, только если имеет поручительство либо банковскую гарантию.

Прежде по п. 2 ст. 176.1 НК РФ на заявительный порядок возврата НДС имели право:

- организации, которые уплатили за 3 предыдущих календарных года не менее 2 млрд рублей налогов

- налогоплательщики, имеющие банковскую гарантию

- резиденты ТОСЭР или свободного порта Владивосток, имеющие поручительство управляющей компании

- налогоплательщики, имеющие поручительство по ст. 74 НК РФ

- участники налогового мониторинга

- организации, являющиеся производителями вакцин от COVID-19

Ст. 176.1 НК РФ дополнена п. 8, который разрешает всем налогоплательщикам применять заявительный порядок возмещения в 2022 – 2023 годах. Но есть 2 условия:

- юрлицо не находится в процедуре ликвидации, реорганизации, банкротства

- заявленная к возмещению сумма не должна превышать сумму уплаченных в 2021 году страховых взносов и 4 налогов: налог на прибыль, НДС, акцизы, НДПИ (на сумму превышения потребуется банковская гарантия или поручительство)

Этим правом можно воспользоваться уже в апреле по итогам 1 квартала 2022 года.

Алгоритм возврата НДС в заявительном порядке

Чтобы вернуть НДС в заявительном порядке, нужно сдать декларацию по НДС и подать заявление. Налоговая служба вернёт деньги сразу, а после окончания камеральной проверки подтвердит сумму либо скорректирует её и потребует вернуть часть с процентами.

Рассмотрим алгоритм.

Декларация по НДС

Приказ ФНС от 24 декабря 2021 г. № ЕД-7-3/1149 утвердил новую форму декларации по НДС, в которой предусмотрены специальные строки для возмещения НДС в заявительном порядке.

Общую сумму НДС, которую планируете возместить, необходимо указать в строке 056 раздела 1.

Декларация с заполненной строкой 56 будет означать для налоговиков, что вы хотите возместить НДС в ускоренном порядке. Они уделят ей большее внимание.

Подача заявления на возмещение

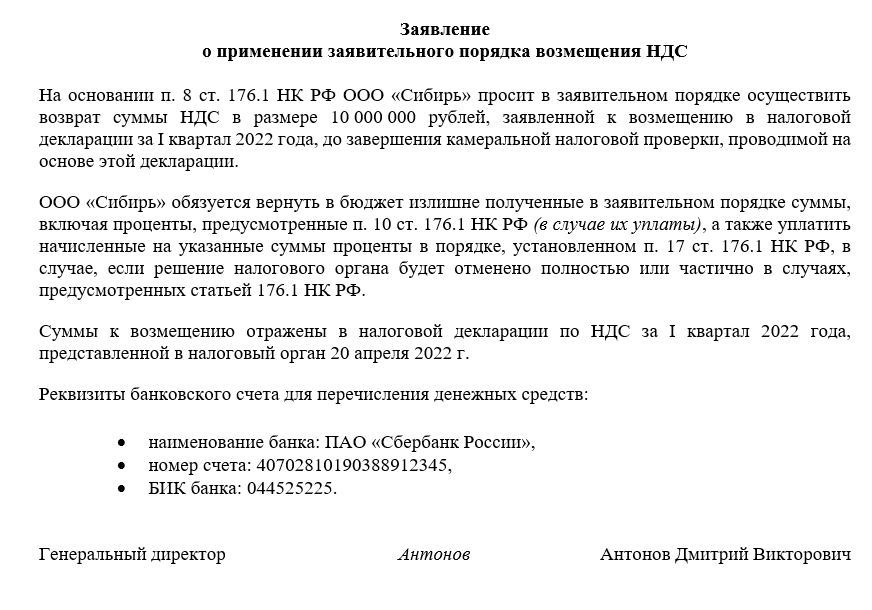

После сдачи декларации необходимо в течение 5 рабочих дней подать в налоговую заявление в произвольной форме о возмещении НДС. Нужно указать реквизиты расчётного счёта, а также прописать, что при необходимости обязуетесь вернуть в бюджет излишне возмещённый НДС и оплатить проценты с этой суммы. Вместе с заявлением можно представить договор поручительства или банковскую гарантию (при их наличии).

Возмещение НДС

Налоговая в течение 5 рабочих дней проверит, выполнили ли вы все требования, а также имеется ли у вас задолженность по налогам, штрафам и пеням, после чего примет решение:

- о возмещении НДС. Его могут зачесть в счёт других платежей или вернуть деньги на счёт

- об отказе в ускоренном возмещении НДС (право на стандартный порядок остаётся)

Приняв положительное решение, налоговый инспектор направляет в казначейство поручение на возврат налога, после чего в течение 5 рабочих дней деньги поступят на ваш счёт.

На возмещение НДС отведён срок 11 рабочих дней со дня подачи заявления. Если же инспекция не успеет сделать это вовремя, за каждый день просрочки она уплатит проценты (п. 6 ст. 6.1, п. 10 ст. 176.1 НК РФ), которые рассчитываются по формуле:

НДС к возмещению * 1/365 * ключевая ставка ЦБ (в период просрочки) * число дней просрочки

По подп. 12 п. 1 ст. 251 НК РФ выплаченные налоговой проценты не будут учитываться в доходах при расчёте налога на прибыль.

Итоги по завершении камеральной проверки

По результатам камеральной проверки инспекция:

- подтвердит возмещение, о чём сообщит в течение 7 рабочих дней после окончания проверки

- передумает и отзовёт возмещение НДС полностью или частично, если сумма налога к возмещению не подтвердится в ходе проверки (п. 15 ст. 176.1 НК РФ)

Второй вариант – наибольший риск в применении заявительного порядка. Тогда налогоплательщик:

- обязан вернуть излишне возмещённую сумму налога с процентами, которые рассчитываются по двукратной ключевой ставке ЦБ РФ (однократной в рамках налогового мониторинга). Сейчас её размер – рекордные 20%

- может получить штраф по ст. 122 НК РФ, равный 20% от неуплаченной суммы налога

Это говорит о том, что убытки могут быть значительными.

Пример: ООО «Восток» подало заявление о возмещении НДС на сумму 10 млн рублей. По декларации сумма всех вычетов – 20 млн рублей, налоговая база – 10 млн рублей. Налоговая служба вернула 10 млн рублей на счёт организации до окончания проверки.

При камеральной проверке были обнаружены нарушения: вычеты подтвердились только на сумму 8 млн рублей.

ФНС потребовала вернуть необоснованно возмещённые 10 млн рублей с процентами, а также доплатить 2 млн рублей налога. При этом ООО «Восток» пользовалась бюджетными средствами 75 дней.

Проценты к возврату: 10 млн руб. * 75 дней * 20% * 2 / 365 дней = 821 917,8 рублей.

Штраф по ст. 122 НК РФ составит: 2 млн руб. * 20% = 400 тысяч рублей. К сумме штрафа на 2 млн руб. дополнительно набежит пеня.

Итого ООО «Восток» заплатит более 1 221 917 рублей.

Возможно, для расчёта санкций будут применять ставку ниже ключевой ставки ЦБ, но в данный момент такое решение ещё не принято.

Возмещать ли НДС в ускоренном режиме

Каждая компания должна самостоятельно решить, возмещать ли НДС в ускоренном режиме, приняв во внимание все плюсы и минусы.

Очевидный плюс – сокращение в 9-10 раз срока возмещения НДС по сравнению со стандартным порядком.

Как известно, стандартное возмещение занимает:

- 1-3 месяца на ожидание окончания камеральной проверки

- 10 дней после подачи заявления на возврат на ожидание поступления денег на счёт

Про отрицательную сторону ускоренного порядка возмещения НДС мы говорили выше. При халатном отношении к данной процедуре можно потом поплатиться большими суммами.

Перед тем как отправлять декларацию, рекомендуем убедиться, верно ли в ней отражены вычеты, есть ли все подтверждающие документы и оформлены ли они надлежащим образом.

Читайте также Налоговая тайна и проверка контрагента: позиция суда

Добавить комментарий