С 1 января 2023 года компании заполняют новый вид отчётов о работниках — персонифицированные сведения о физических лицах. Сдавать его нужно каждый месяц. Он похож по содержанию на сокращённую версию 3-го раздела расчёта по страховым взносам. Предлагаем Вам инструкцию по его заполнению.

Что собой представляет новая форма персотчётности

Персонифицированные сведения о физлицах — отчёт, который нужно теперь сдавать в налоговую каждый месяц. ФНС утвердила бланк, формат и правила заполнения приказом от 29.09.2022 № ЕД-7-11/878@. Код по классификатору налоговой документации (КНД) — 1151162.

Внимание! Несмотря на то, что новый вид персотчётности похож на 3-й раздел РСВ и подаётся каждый месяц, персонифицированные данные не пропадают из РСВ. В квартальные РСВ их по-прежнему нужно будет включать.

Кто подаёт персонифицированные сведения в ИФНС

Отчёт заполняют предприниматели, которые являются работодателями или заключают с физическими лицами гражданско правовые договора и платят страховые взносы с выплат физическим лицам:

- фирмы и их обособленные подразделения, включая зарубежные компании, которые ведут деятельность в нашей стране

- ИП

- частные детективы, адвокаты, нотариусы и прочие частно практикующие специалисты

- главы КФХ

- физические лица, не имеющие статуса ИП

Вам потребуется отразить в документе персональные данные каждого застрахованного работника и все денежные суммы, которые начислялись им в течение отчётного периода.

По каким физическим лицам нужно отчитаться:

- работники по трудовым договорам

- сотрудники, оформленные по договорам ГПХ

- получатели средств по договорам авторского заказа

- авторы произведений, в отношении которых заключены договоры об отчуждении исключительного права на результаты интеллектуальной деятельности, а также издательские лицензионные договоры и лицензионные договоры о предоставлении права использования результатов интеллектуальной деятельности

Индивидуальный предприниматель вправе не заполнять перссведения, если он не платит деньги другим физическим лицам.

Отчитываться следует даже о тех работниках, кому в отчётном месяце не начислялись ни деньги, ни другие варианты вознаграждений. Для такого физлица нужно поставить прочерк в строке 070 бумажной версии отчёта. В электронном варианте вместо прочерка просто оставьте эту строчку пустой.

График сдачи нового персотчёта

Сдавать этот документ придётся по итогам каждого месяца, начиная с января 2023 года. Крайним сроком будет 25 число месяца, который идёт за отчётным.

Когда эти сроки выпадают на праздничные и прочие выходные дни, они будут переноситься по обычным правилам. Поэтому в 2024 году сложился такой график сдачи для данного отчёта:

- январский — 26 февраля

- февральский — 25 марта

- мартовский — 25 апреля

- апрельский — 25 мая

- майский — 27 июня

- июньский — 25 июля

- июльский — 25 августа

- августовский — 26 сентября

- сентябрьский — 25 октября

- октябрьский — 25 ноября

- ноябрьский — 25 декабря

Для реорганизуемых и ликвидируемых компаний действуют такие же сроки.

Место и способ сдачи

Персонифицированные сведения подаются в налоговую инспекцию:

- для фирм — исходя из собственного местонахождения и из местонахождения тех обособленных подразделений, у которых есть банковский счёт, и они самостоятельно платят деньги физическим лицам

- для физлиц и индивидуальных предпринимателей — по месту жительства

Внимание! Обособленное подразделение, по которому Вы прежде отчитывались, может закрыться или утратить полномочия, позволяющие платить физлицам. Если такое произошло, то подавать перссведения необходимо за те периоды, когда это подразделение ещё функционировало, в ИФНС по месту нахождения фирмы.

Формат отчёта, как и для РСВ, зависит от количества людей, которые получали от компании доходы. Если таких за отчётный месяц было 11 или больше, то доступна исключительно электронная подача. Если их было не больше 10, то Вы имеете право заполнить бумажный бланк.

Заполнение бланка персонифицированных сведений

Бланк содержит титульный лист и разделы с персональными данными физических лиц и информацией о полученных ими от фирмы средствах. Правила оформления установлены приказом ФНС от 29.09.2022 № ЕД-7-11/878@.

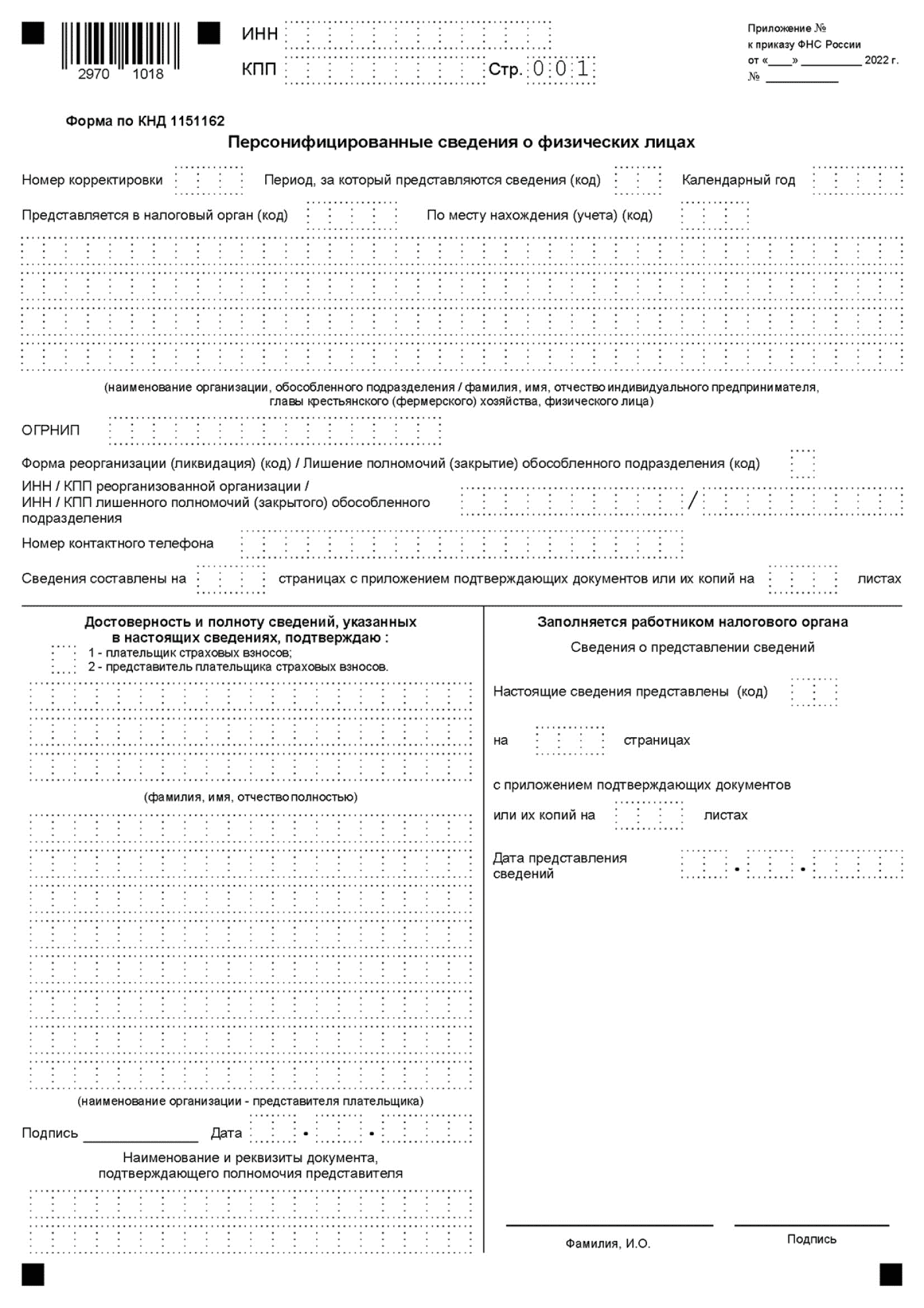

Титульный лист

Ниже показана форма титульного листа:

Заполнять его нужно в привычном порядке, никакой экзотики здесь нет:

- ИНН и КПП берутся из свидетельства о постановке фирмы на учёт. ИП не пишут КПП.

- Если это — первичный отчёт, укажите код «0–», а если корректировочный, то «1–», «2–» и дальше по порядку.

- Код периода, по которому отчитываетесь, нужно взять из приложения № 3 к порядку. Как правило, таким кодом будет номер месяца, однако, если речь идёт о реорганизации, ликвидации либо о снятии с учёта ИП (главы КФХ), то используются особые коды.

- Отчётный год — в нашем случае 2023.

- Напишите код того налогового органа, куда собираетесь слать отчёт.

- Информация для поля «По месту нахождения (учёта)» берётся из приложения № 4 к порядку (также специальный код).

- Напишите название Вашей фирмы, её обособленного подразделения (если есть) или ФИО физического лица.

- Поле ОГРНИП применяется исключительно для индивидуальных предпринимателей и руководителей КФХ. Посмотреть этот код Вы сможете в листе записи о предпринимателе в ЕГРИП.

- Выберите для соответствующей строчки код из приложения № 2 к порядку, если Ваше предприятие в отчётном месяце прошло реорганизацию или было ликвидировано либо её обособленное подразделение закрылось или утратило полномочия.

- Напишите номер телефона, отметьте число страниц в отчёте, а кроме того, число листов прилагаемых подтверждающих документов.

- Нужно проставить один из двух кодов в части «Достоверность и полноту сведений, указанных в настоящих сведениях, подтверждаю». Код «1» применяется, если сведения сдаёт непосредственно плательщик, а код «2» — если их сдаёт уполномоченный представитель. Там же напишите ФИО, распишитесь и укажите дату.

Сервис Контур.Экстерн автоматически заполнит почти весь титульный лист. Система возьмёт данные из хранящихся в ней реквизитов налогоплательщика. От Вас потребуется только проверка и, возможно, корректировка данных.

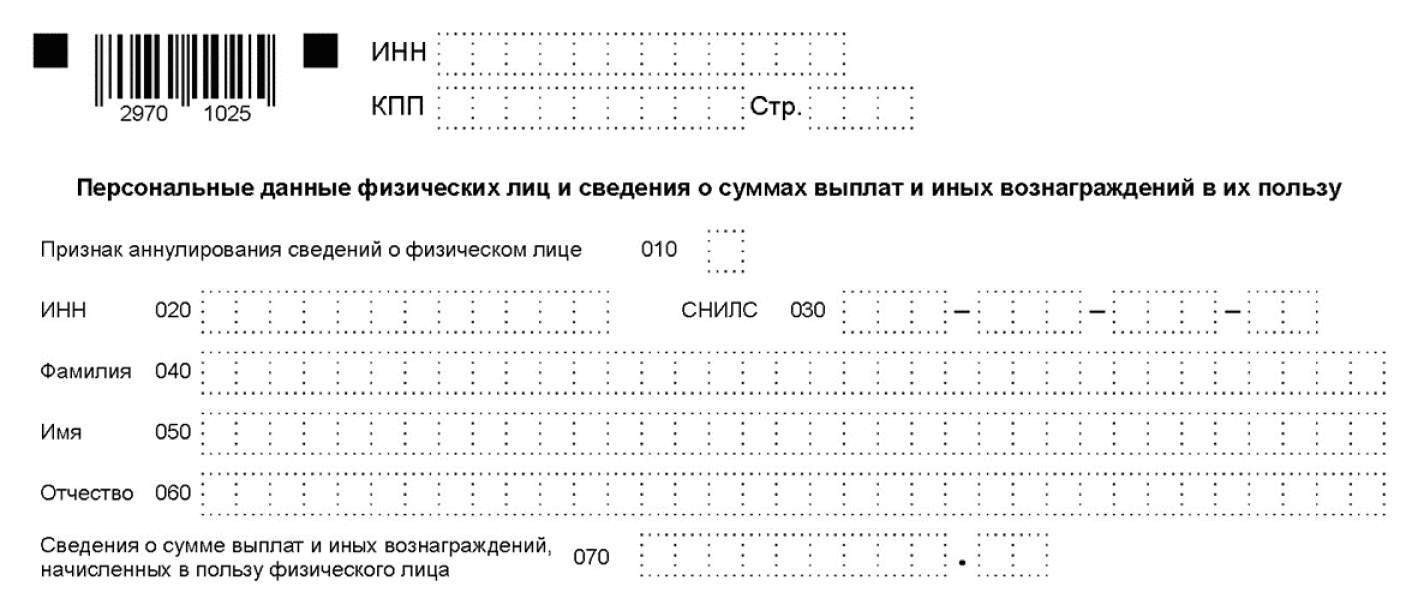

Персональные данные и сведения о выплатах

Эта часть заполняется на каждого из застрахованных работников, которые у Вас числились в нужном месяце. Для каждого такого сотрудника в документе прописывают его ФИО, СНИЛС и ИНН, а также сумма дохода, начисленного ему в этом месяце.

Экстерн подставит из справочника персданные работников автоматически. Проставьте галочки около нужных фамилий.

В строке 070 проставьте суммарный размер зарплаты и прочих вознаграждений, которые начислялись в пользу этого человека в данном месяце. Сумма указывается в рублях и копейках.

Здесь учитываются все выплаченные сотруднику доходы, облагаемые страховыми взносами, а не только база для исчисления взносов. Иначе говоря, строку 070 нужно заполнять по аналогии со строкой 140 3-го раздела расчёта по страховым взносам. Отметим, что берётся размер вознаграждений до того, как с них удержали НДФЛ.

Корректировка персонифицированных сведений

Если в сданном отчёте была ошибка, её можно исправить. Вы вправе отправить уточнённые перссведения до того, как сдадите РСВ за тот отчётный период, куда входит «ошибочный» месяц.

Достаточно внести в уточнёнку только тех людей, для которых необходимо скорректировать сведения. На титульном листе нужно проставить номер корректировки, не упустите это из внимания.

Основная часть бланка содержит специальную строку 010 «Признак аннулирования сведений о физлице», предназначенную для отмены или корректировки сведений:

- когда необходимо аннулировать данные, направленные по ошибке, проставляйте прочерки в строке 070 и значение «1» в строке 010

- если Вы ошиблись в ФИО или в СНИЛС, то, кроме части с аннулированными данными, заполните на соответствующего сотрудника строки 020–070, указав там правильную информацию

Если скорректировать требуется только размеры выплат, впишите в уточняющий отчёт данные физлица-получателя и поставьте правильную сумму в строке 070. В данном случае не нужно заполнять строку 010.

Подавать ли нулевой отчёт при отсутствии начислений?

Для персонифицированных сведений не предусмотрен нулевой вариант. Это означает, что во всех случаях форма должна содержать информацию о застрахованных физлицах. Да, в том числе и в тех отчётных месяцах, когда у фирмы отсутствовали работники или начисления в их пользу. Отчёты за такие месяцы составляются по-разному в зависимости от того, почему нужных сведений нет:

- У фирмы отсутствуют застрахованные лица. Подобное теоретически невозможно. Как минимум 1 сотрудник имеется у любой, даже у самой маленькой компании — это её директор, он же (особенно в небольших фирмах) — единственный учредитель. Сведения о нём и нужно внести в отчёт. При отсутствии доходов поставьте в строке 070 прочерк или значение «0». «0» используется для электронного формата, а прочерк — для бумажного бланка.

- Застрахованные лица у фирмы есть, но в их пользу ничего не начислялось. Укажите в бланке персданные каждого такого человека, проставив при этом прочерк или «0» в строке 070. «0» точно также применяется для электронного варианта, прочерк же — для бумажного.

В остальных ситуациях, когда соответствующих сведений нет, данную форму отчётности вообще сдавать не нужно. Например, она не требуется индивидуальным предпринимателям, не нанимающим работников.

Штрафы за непредставление персонифицированных сведений

В Налоговом кодексе нет специального штрафа за непредставление или непредставление в срок персонифицированных сведений о физических лицах. Но здесь применимы стандартные штрафы для налоговой отчётности:

- Непредставление в положенные сроки определённых документов и прочих данных, требуемых как Налоговым кодексом, так и другими налоговыми законами. Согласно пункту 1 статьи 126 Налогового кодекса, за это штрафуют на сумму 200 руб. за каждый несданный документ.

- Непредставление в назначенные законом сроки корректно составленных документов и/или других данных, которые нужны для ведения налогового контроля, а также отказ сообщать такую информацию в ИФНС или подача неполных либо искажённых подобных данных. Это — статья 15.6 КоАП. Она предусматривает такие административные штрафы: для обычных граждан — 100-300 руб., а для должностных лиц — 300-500 руб.

Читайте также Отчётность в конце февраля и в марте 2023 года

Добавить комментарий